Как оплатить налог за наследство

Вопросы и ответы

Как оплачиваются налоги после смерти наследодателя? (#13235)

Я и мой брат вступили в наследство после смерти нашей матери, умершей в НОЯБРЕ 2015 года. Она владела домом, но как пенсионерка налог на недвижимость не платила. А вот земельный налог оплачивала. После всех процедур, связанных с принятием наследства (земельный участок с находящимся на нем домом) в ИЮНЕ 2016 года мы с братом получили свидетельства о праве собственности на дом и участок в равных долях (по 1/2). Вопрос: на кого должен быть начислен налог за 2015 год, кто его должен оплатить, соответственно и за 2016 год то же самое. Благодарю за ответ.

Ярослав 39 недель 2 дня 18 часов назад

Обязанность по уплате земельного налога за умершего человека возлагается на наследников. Они обязаны погасить долг в пределах стоимости унаследованного имущества.

В дальнейшем налог платят собственники земли. Право собственности на землю возникает в день открытия наследства. Таковым считают день смерти наследодателя. Дата фактического оформления собственности значения не имеет.

Соответственно долг умершего за период январь - ноябрь 2015 года гасите вы как наследники. С декабря 2015 года вы становитесь самостоятельными плательщиками налога по этому участку. Платите его сумму пропорционально доле в участке.

Портал Ваши налоги

Комментарии

Re: Как оплачиваются налоги после смерти наследодателя?

Спасибо за разъяснение, только хотелось бы понять вот что: Налоговое уведомление за период январь- ноябрь 2015 должно прийти на имя умершей матери или как? А тогда за декабрь на кого? Если на нас с братом, тогда что, данные нотариус подает или же Росреестр? Просто на сегодняшний день (14.11.16) по почте ничего не приходило. И вот я думаю, если за декабрь мы с братом должны заплатить налоги, почему ни ему ни мне ни даже за период, когда владельцем была умершая мать не пришли уведомления? И если мы с братом можем сходить в налоговую чтобы узнать о своих налогах, то как быть в случае оплаты налогов за умершую мать?

Ярослав 14 ноября 2016 в 19:11:16

Re: Как оплачиваются налоги после смерти наследодателя?

То что не приходят квитанции - это обычное дело. Они очень многим не приходят. Наследникам или нет, не важно.

Самый простой вариант - получить в налоговой квитанции на мать и их оплатить через отделение Сбербанка по квитанции (не перечислять через банкомат по карте).

Данные о новых собственниках налоговики должны получить из Росреестра. Им их передадут после госрегистрации вашего права собственности на землю.

На практике будет так.

Налоговики (не зная о смерти матери) вышлют квитанцию за весь 2015 год на нее. После регистрации права собственности они будут высылать квитанции новым собственникам.

В промежуток между 1 января 2016 года до регистрации собственности они будут высылать квитанции на мать.

Вы можете не мудрить и не объяснять ничего налоговикам. Просто оплатить полученные квитанции от лица матери и все. Так будет проще.

vereschaka 16 ноября 2016 в 20:11:08

Re: Как оплачиваются налоги после смерти наследодателя?

Но подождите. Ведь человек умер в ноябре 2015 года. Приходившие извещения об уплате налога при его жизни за 2014 год в 2015 году были оплачены. А вот сейчас, в 2016 году допустим пришли налоги за 2015 год, когда уже год как человека нет? Ведь за извещения о налогах, которые пришли после смерти наследодателя налоги должны быть списаны? Или я чего то не понимаю? Если долги эти допустим списаны, за один декабрь месяц 2015 года явно сумма будет маленькой, поэтому ни мне ни брату налоги не начислены (проверяли). Так что остается только одно - нам начислят в 2017 году налоги за январь - июнь 2016 года (до получения нами свидетельств о праве собственности) как наследникам и после июня 2016 года, как уже ставшие собственниками имущества. Так нет?

Ярослав 18 ноября 2016 в 10:11:54

Re: Как оплачиваются налоги после смерти наследодателя?

Нет. Они не должны быть списаны. Обязанность по уплате налога за умершего возлагается на его наследников (как я написал выше). Именно они должны заплатить налог за период январь - ноябрь 2015 года по квитанции, полученной в 2016 году.

По закону ситуации, когда за имущество не платят налог в результате смерти владельца, практически невозможна.

vn 22 ноября 2016 в 22:11:59

Re: Как оплачиваются налоги после смерти наследодателя?

Ну не знаю, по крайней мере в почтовый ящик ничего не приходило, на нас с братом нет начисленных налогов за данный объект недвижимости. То есть извещение не получено, оплачивать нечего, упущение налоговой.

Ярослав 24 ноября 2016 в 18:11:58

Re: Как оплачиваются налоги после смерти наследодателя?

Я написал как должно быть в теории. А на практике может быть как угодно. И квитанции могут не высылать. И могут высылать на умершего. И что угодно. Там же вечный бардак.

vn 26 ноября 2016 в 00:11:33

Авторские права

Нужно ли платить налог с квартиры, полученной в наследство?

Получение наследства ассоциируется практически у каждого из нас с многочисленными хлопотами, связанными со вступлением в наследство . переоформлением документов, хождением по различным инстанциям и нотариальным конторам.

Многих наследников при этом волнует вопрос оплаты налогов за получение недвижимого имущества в свою собственность.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-45-84. Это быстро и бесплатно !

Одни из них утверждают, что налог существует, другие что-то слышали об отмене налога и введении госпошлины . Попробуем разобраться в этих вопросах вместе.

Основная информация

До 1 января 2006 года российское законодательство обязывало граждан, получивших в наследство недвижимость, оплачивать налоги в размере, зависящем от стоимости недвижимости и очерёдности наследника. К счастью для последних, вот уже 8 лет как граждане-наследники освобождены от налогообложения с имущества, перешедшего им по наследству.

Согласно НК РФ (ст. 217 п.18), полученная в наследство от физического лица квартира не облагается налогом . Однако если наследственное дело было открыто до 01.01.2006 г. а стоимость жилплощади составляет более 850 000 рублей, то налог следует оплатить в соответствии с нормами законодательства того времени.

Государственная пошлина

Отмена налога не означает, что за получение наследованного имущества вообще ничего не придётся платить.

Отмена налога не означает, что за получение наследованного имущества вообще ничего не придётся платить.

Российское законодательство предусматривает оплату государственной пошлины за выдачу Свидетельства о праве на наследство (ст. 333 НК ГФ).

Размер госпошлины не является фиксированным и устанавливается следующим образом:

- Для первоочередных наследников (детей, в том числе усыновлённых, супругов, родителей, сестёр и братьев) – 0,3% от стоимости квартиры, доставшейся в наследство. При этом максимальный взнос не может превышать 100 000 рублей.

- Для прочих наследников – 0,6% от стоимости жилья (с максимальным пределом в 1000 000 рублей).

Определение стоимости

Размер госпошлины напрямую зависит от стоимости наследуемой квартиры. Какая же стоимость берётся в качестве базы для расчёта госпошлины: кадастровая . инвентаризационная или рыночная?

Законодательство в данном случае оставляет право выбора за наследником, который вправе предоставить один из документов с указанной в нём кадастровой, инвентаризационной, рыночной или иной стоимостью наследуемого жилья.

Для определения цены квартиры берутся показатели . соответствующие моменту смерти наследодателя.

Разумеется, цена устанавливается не самим наследником, а оценщиками и специалистами следующих организаций:

Нотариусы, а также другие должностные лица не вправе указывать наследнику, какую базу ему следует выбрать для оценки унаследованной жилплощади (для них, разумеется, выгоднее, чтобы наследник выбрал в качестве определяющей - рыночную стоимость квартиры).

В подобном случае ссылайтесь на статью 333. 38 НК РФ, которая определяет размер платежей в счёт тарифа на госпошлину в соответствии с выбором наследника недвижимости.

Если наследник предоставит несколько документов, подтверждающих стоимость недвижимости, в которых указываются разные суммы, то для определения размера госпошлины следует исходить из наименьшего ценового показателя .

Льготы

Форма исчисления госпошлины является одинаковой как для наследников по завещанию, так и для наследников по закону. При наличии нескольких наследников на квартиру, госпошлину вносит каждый в соответствии со своей долей.

Будьте внимательны, если вы не единственный наследник квартиры. Бывает, что нотариусы, пользуясь незнанием клиентами налогового кодекса и законов РФ, взимают с наследника доли сумму, соответствующую размеру полного взноса .

Законодательство РФ предусматривает льготы по внесению госпошлины. Полностью от оплаты госпошлины освобождаются :

Как видите, несмотря на отмену налога . платить за полученную в наследство квартиру всё же придётся.

Чтобы минимизировать сумму взноса, специалисты рекомендуют наследникам предоставлять в нотариальную контору справку из БТИ . указывающую на инвентаризационную стоимость квартиры, которая определённо ниже кадастровой и тем более рыночной оценки жилья.

Следовательно, и размер госпошлины будет значительно меньше . Таким образом, выбор и действия наследника тоже сказываются на размере госпошлины.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 703-45-84 (Москва)

+7 (812) 309-50-48 (Санкт-Петербург)

Это быстро и бесплатно !

На главную / Наследство / Налог на наследство по закону в России. Какого размера налог?

Налог на наследство по закону в России. Какого размера налог?

При получении наследственного имущества каждый гражданин подвергается определённым налоговым выплатам или уплате государственных пошлин. Однако за последние несколько лет налоговое законодательство Российской Федерации подвергалось существенным изменениям, поэтому отдельные категории граждан обладают льготами, то есть вовсе освобождены от налогов.

Налогообложение при наследовании

При получении наследства каждый гражданин обязуется заплатить соответствующий налог либо государственную пошлину, размеры которых зависят от конкретной ситуации и различных факторов. В последние несколько лет в налоговом законодательстве России были произведены существенные изменения, отменившие некоторые налоговые выплаты.

Именно поэтому гражданин, собирающийся вступить в свои наследственные права, должен предварительно ознакомиться с нюансами процедуры и узнать, какие налоги и в каком размере ему подлежит заплатить.

Обязательный ранее в России налог на наследство, согласно ФЗ № 78 от 2005 года 1 июля. больше не взыскивается налоговой службой с наследников погибшего лица ни по закону, ни по завещанию, ни при наследовании жилого помещения.

На основании 18 пункта первой части 217 статьи НК РФ, принятие какого-либо имущества не сопровождается выплатой НДФЛ в размере 13% от кадастровой оценочной стоимости собственности, однако для некоторых категорий лиц сделано исключение, а именно для граждан, получивших по наследству следующее вознаграждение:

Данное вознаграждение передаётся наследникам исключительно при выплате налога при получении наследства в России, размеры которого определены 23 главой Налогового кодекса РФ. Полезная статья: можно ли отменить дарственную на квартиру?

Налогообложение принятого имущества

Помимо налога на наследство в России по завещанию либо по закону,налоговые выплаты взыскиваются и после обретения законных прав на завещанное имущество. К уплате правопреемником, получившим в Росреестре свидетельство о регистрации его права владения, относятся налоги на недвижимость, землю, движимое имущество и т. д.

Данному налогообложению подвергаются все физические лица, ставшие полноценными собственниками того или иного унаследованного имущества (400 статья НК РФ). Перечисленные налоговые выплаты могут сопровождаться льготами для отдельных категорий лиц, указанных в 407 статье НК РФ:

Размер налога устанавливается ФНС и начисляется в зависимости от кадастровой стоимости собственности по состоянию на 1 января каждого года, что регулируется 31 и 32 главами НК РФ.

Для получения льгот гражданам требуется обратиться в отделение налоговой службы, находящееся по месту расположения объекта налогообложения, с заявлением о предоставлении льготы и каким-либо документом, подтверждающим наличие основания на данное право (к примеру, справкой об установлении инвалидности I группы).

Налогообложение сделок с наследственным имуществом

Если преемник наследодателя решает совершить какую-либо сделку по отчуждению полученного им по наследству имущества (к примеру, его продаже) в течение трёх лет с момента открытия наследственной процедуры, на основании ФЗ № 212 от 23 июля 2013 года. гражданин обязан будет заплатить налог в размере 13% от кадастровой стоимости отчуждаемого имущества.

При этом преемник, продающий данную собственность, имеет право на получение соответствующего налогового вычета.

Как заплатить налоги?

Порядок оплаты налога на наследство в России по закону либо по завещанию:

- согласно 229 статье НК РФ, налогоплательщик обязан заполнить соответствующую налоговую декларацию 3-НДФЛ (её бланк возможно получить в отделении налоговой службы) до 30 апреля следующего года после обретения завещанной ему собственности

- до истечения данного периода гражданин должен передать сотрудникам налогового органа корректно заполненный бланк вместе с некоторой документацией, полный перечень которой возможно уточнить в ФНС (удостоверение личности преемника, свидетельство из Росреестра, справка о кадастровой стоимости недвижимости и т. д.)

- после выдачи гражданину уведомления и соответствующей квитанции требуется оплатить НДФЛ в любом отделении банковского учреждения.

Для оплаты НДФЛ, которым облагается полученное по наследству имущество, достаточно дождаться уведомления из налоговой инспекции с указанием размера налога. После этого гражданин может обратиться в любое отделение банка и заплатить требующуюся сумму.

Государственные пошлины

Не стоит забывать, что вступление в наследственные права и обретение завещанного имущества обязательно сопровождается получением соответствующего свидетельства у нотариуса, открывшего процедуру. Размеры государственной пошлины за обретение данного документа, согласно 22 пункту первой части 333.24 статьи НК РФ, зависят от степени родственных связей между наследодателем и его правопреемниками:

В 11 и 12 пунктах первой части 333.35 статьи НК РФ содержится список тех лиц, которые могут быть освобождены от обязательного внесения платежа за госпошлину, а именно Герои РФ и Советского Союза, ветераны ВОВ, малоимущие и некоторые другие граждане, определённые Налоговым кодексом.

15/06/2016 - UPD: Обращаем ваше внимание, что с июля 2016 года ЕГРП прекращает выдачу свидетельств о праве собственности на имущество (в том числе дубликатов). Вместо этого госслужба оформляет соответствующую выписку, являющуюся правоподтверждаю щим документом. В остальном изменения не коснулись регистрационной процедуры и размеров госпошлин. Оставшиеся на руках у владельцев прежние свидетельства продолжают сохранять свою юридическую силу.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

Понравилась статья? Поделись с друзьями в социальной сети!

Налог на наследуемое имущество, на продажу

Также подлежат передаче по наследству авторские права банковские вклады акции и ценные бумаги. На территории Российской федерации с 01.01.2006 года налог на наследство (применяемый к прямым наследникам) был отменён.

Большинство развитых стран в настоящее время применяют налог на наследство. Его плательщиком являются граждане, вступившие в права наследования движимым и недвижимым имуществом.

Налоговые обязательства в данном случае могут возникнуть у определённой категории правопреемников, которые начисляются в соответствии с действующим законодательством.

Что подлежит под определение наследства?

На протяжении многих лет на территории Российской Федерации действовал налог на наследство, но, как показала практика, он не смог доказать своей эффективности.

Изначально планировалось, что такая форма налогообложения наследников поможет наполнять государственный бюджет.

К большому сожалению разработчиков закона, многие простые россияне не смогли справиться с достаточно высоким налоговым бременем.

В связи с этим российским правительством был принят Федеральный закон (№78 – ФЗ от 01.07.2005г.), отменивший налог на любое наследуемое имущество.

По наследству можно передавать:

Кто и как платит налог на наследство?

Российским Федеральным законодательством определяется категория плательщиков государственной пошлины по наследуемому движимому и недвижимому имуществу.

0,3 % от стоимости наследства должны уплатить:

- Дети (кровные и официально усыновлённые).

- Родители.

- Кровные сёстры и братья.

- Супруги (состоящие в законном браке).

Ставка госпошлины 0,3% начисляется на любое наследуемое имущество. Законодательством Российской Федерации установлены ограничения: данная ставка не может превышать 100 000,00 рублей.

Если интересуют проводки налога на имущество организаций, тогда Вам нужна статья: проводки налога на имущество .

Если интересуют проводки налога на имущество организаций, тогда Вам нужна статья: проводки налога на имущество .

Все, что Вы хотите узнать о налоге на имущество (квартиру) можно узнать здесь .

0,6 % от стоимости наследства должны уплатить:

- Наследники, не состоящие в кровном родстве с наследодателем.

- Двоюродные, троюродные братья и сёстры, а также другие неблизкие родственники.

Ставка госпошлины 0,6% применяется к любому наследуемому имуществу. Законодательством Российской Федерации установлены ограничения: данная ставка не может превышать 1 000 000,00 рублей.

Наследники, являющиеся инвалидами 1 и 2 групп, не платят налог на наследуемое имущество по завещанию, а с них взимается государственная пошлина в размере 50 %.

Федеральное законодательство России освобождает от уплаты государственной пошлины следующие категории наследников:

Размер налога на наследуемое имущество?

В том случае, когда правопреемником планируется продажа наследуемого имущества, налог с него будет взиматься в соответствии с действующим законодательством Российской Федерации.

Для расчёта налога необходимо определить дату, на которую пришлось оформление наследства. При этом существуют определённые нюансы, которые необходимо знать правопреемникам.

Если в наследство перешла недвижимость (городская квартира, загородный дом и т. д.), которой уже на протяжении 3-х лет владеет правопреемник, при её продаже он будет освобождён от уплаты налога.

Если на момент оформления договора купли-продажи на наследуемое имущество не прошло 3 года со дня вступления правопреемником в свои права, данная операция будет облагаться налогом.

Наследник должен заплатить 13% от оценочной стоимости недвижимости, превышающей 1 000 000,00 рублей (налоговый вычет). Это регламентируется пунктом 1 статьи 220 Налогового кодекса Российской Федерации.

Каждый наследник, продавший свою недвижимость, полученную от наследодателя, должен по истечении текущего года (в котором был подписан договор купли-продажи) подать в налоговую администрацию Декларацию по «налогу на доходы физических лиц». Граничный срок подачи декларации – 30 апреля.

Начисленные налоговые обязательства по налогу на доходы физических лиц наследники должны оплатить до 15 июля.

Полученная квитанция должна храниться вместе с декларацией, чтобы при необходимости наследник смог доказать представителям налоговых органов, что он провёл все расчёты по своим обязательствам перед государством.

При начислении налога может учитываться:

Наследник самостоятельно может определить, какая оценка будет учитываться нотариусом при оформлении договора купли-продажи (на основании действующего Налогового кодекса Российской Федерации).

После уплаты государственной пошлины наследнику нотариус должен выдать документ, свидетельствующий о праве на наследуемое имущество.

Если наследнику будет отказано в выдаче такого свидетельства, он имеет законное право обратиться в суд и в принудительном порядке получить на руки данный документ.

Штрафы и ответственность наследника за неуплату налога на наследство

Федеральным законодательством и Налоговым кодексом, действующим на территории Российской Федерации, определено, что ответственность за перечисление налога на продаваемое наследство возлагается непосредственно на правопреемников.

При оформлении купли-продажи нотариус, заверяющий сделку, должен проинформировать наследника о его обязанностях перед государством.

После завершения сделки нотариус передаёт данные в налоговые органы о выдаче наследнику на руки документа о праве собственности.

На наследника возлагается ответственность:

Наследник несёт ответственность за достоверность представленных в декларации данных.

За неподачу декларации Налоговым кодексом России установлены штрафные санкции:

При неуплате государственной пошлины на наследство законодательством, действующим на территории Российской Федерации, установлены штрафные санкции:

За каждый день просрочки насчитывается пеня, которая рассчитывается налоговыми органами, выявившими нарушение. Для проведения расчётов ними задействуется ставка, установленная Центральным банком России (действующая на момент начисления пени).

В тех или иных ситуациях имеют место свои нюансы и, следовательно, часто возникают вопросы.

Как не платить государственную пошлину за оформление наследства?

Чтобы не платить налог на наследство правопреемники могут воспользоваться одним из нижеперечисленных способов:

- При жизни наследодателя заключить с ним специальный договор, согласно которому правопреемник обязуется его пожизненно содержать и оплачивать все его расходы. На основании такого договора имущество переходит в собственность наследника в момент его подписания.

- При расчёте налога необходимо учитывать стоимость недвижимости по оценке БТИ, так как она всегда значительно отличается от рыночной.

Передача имущества наследнику по дарственной, не освободит его от уплаты налога.

Можно ли не платить налог на наследство?

Каждый наследник, продавший имущество, полученное в наследство, должен своевременно оплатить налог, который рассчитывается по результатам декларации НДФЛ.

Как оплатить налог на имущество через Сбербанк-онлайн? Все есть в статье: оплата налога на имущество через интернет .

Как оплатить налог на имущество через Сбербанк-онлайн? Все есть в статье: оплата налога на имущество через интернет .

Все о налоге на движимое имущество организаций можно узнать здесь .

Узнать о налоге при продаже имущества, которому менее 3 лет можно здесь .

За неуплату налоговых обязательств наследник будет оштрафован по ставкам, определённым Налоговым кодексом России.

При продаже любого наследства, полученного от близких, либо дальних родственников, правопреемникам необходимо действовать в соответствии с требованиями законодательства действующего на территории Российской Федерации.

Важно своевременно уведомить налоговый орган о свершившейся сделке купли-продажи, а также в установленные сроки погасить свои обязательства перед государственным бюджетом.

Налог на полученное наследство

Просмотров: 755 Комментариев: 0 Напечатать

Многие, наверно, давно уже уяснили, что при налогообложении наследования для близких родственников работает халява. Однако, если налог с самого наследства отменён, то госпошлина за оформление наследства и зарплата нотариуса за выдачу бесценных бумажек о праве на наследство, всё ещё в силе. И сумма, уверяю вас, набежит не маленькая. Оплата госпошлины за выдачу свидетельства на наследство и нотариального сбора ударит по карману не меньше, чем налог на наследство.

Налог на полученное наследство

Итак, ни тем, кто наследует по завещанию, ни всем установленным восьми очередям наследников, и не установленным тоже, если таковые объявятся, не грозит НДФЛ от доходов в денежной и натуральной формах, полученных в наследство от граждан – так называемый налог на наследство. Исключения: вознаграждения наследникам авторов произведений науки, литературы, искусства, открытий, изобретений, промышленных образцов. Поэтому приготовьтесь только к непомерной обдираловке нотариусов.

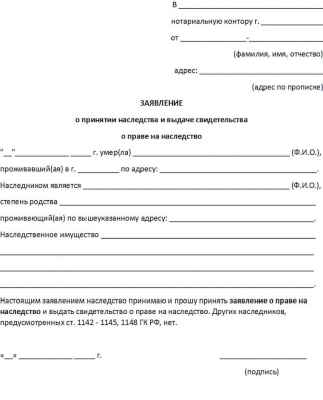

Идём к нотариусу

Для вступления в наследство одного желания мало. Вам придётся подать заявление нотариусу (форму найдёте в нотариальной конторе) и представить следующие документы:

- свидетельство о смерти (+ копия) наследодателя

- выписка из домовой книги (справку по месту жительства наследодателя о месте проживания его самого и тех, кто жил вместе с ним по день его смерти)

- документы, подтверждающие основание наследования

- документы, подтверждающие наличие имущества, находящегося в собственности наследодателя.

Кто платит госпошлину, а кто нет

Мы уже учились экономить наши налоги и знаем, что за выдачу свидетельства о праве на наследство наследники первой и второй очередей платят 0,3 % от стоимости наследуемого имущества, но не более 100 тыс. рублей, а наследники с другой степенью родства - 0,6%, но не более 1 млн. рублей.

Однако, есть и такие, кто не должен платить ничего:

- те, кто наследуют жилой дом, а также землю, на которой он расположен, другое жильё, либо его часть, в котором они проживали вместе с наследодателем на день его смерти, и продолжают там проживать после

- несовершеннолетние наследники на день открытия наследства

- лица с психическими расстройствами, находящиеся под опекой

- наследники работников, застрахованных за счет организаций на случай смерти и погибших в результате несчастного случая по месту работы (службы), при наследовании страховых сумм

- лица, наследующие банковские вклады, денежные средства на банковских счетах физических лиц, страховые суммы по договорам личного и имущественного страхования, суммы оплаты труда, авторских прав и авторского вознаграждения, а также пенсии

- наследники имущества лиц, погибших в связи с выполнением ими государственных или общественных обязанностей либо с выполнением долга гражданина РФ по спасению человеческой жизни, охране государственной собственности и правопорядка, а также имущества лиц, подвергшихся политическим репрессиям. К числу погибших относятся также лица, умершие до истечения одного года вследствие ранения (контузии), заболеваний, полученных в связи с вышеназванными обстоятельствами

- инвалиды I и II группы освобождаются от оплаты госпошлины на 50 процентов при любых нотариальных действиях,

и иные категории граждан и юридических лиц.

Как не платить госпошлину за оформление наследства

Очень модным стало заключение договора пожизненного содержания или ренты. Наличие таких договорных отношений с наследодателем даёт право наследникам, даже если они и не являются близкими родственниками, не платить госпошлину за оформление наследства.

Договор пожизненного содержания обычно заключается между наследодателем и человеком, который обязуется до конца жизни наследодателя ухаживать за ним и обеспечивать его всем необходимым. Взамен всё имущество наследодателя, движимое и недвижимое, должно стать собственностью предполагаемого наследника. В договоре можно предусмотреть, что наследодатель будет проживать в жилом помещении, переходящем по договору предполагаемому наследнику.

Наследодатель вправе расторгнуть договор пожизненного содержания, если предполагаемый наследник будет недобросовестно исполнять свои обязательства по уходу и обеспечению наследодателя. При расторжении договора всё имущество опять перейдёт к наследодателю.

При заключении договора ренты, плательщик ренты сразу же получает недвижимое имущество наследодателя в собственность. Плательщик ренты не может без согласия наследодателя проводить какие-либо операции с недвижимым имуществом, так как наследодатель имеет право залога на это недвижимое имущество.

Как определить стоимость недвижимости для расчётов с нотариусом

Любой нотариус скажет вам, что расчёт за оформление наследства производится на основании рыночной оценки, которая в разы превышает оценку БТИ. Соответственно, и гонорар нотариуса возрастает прямо пропорционально.

Однако, налоговый кодекс предусматривает при определении размера платежей использование как рыночной оценки, так и инвентаризационной, кадастровой стоимости имущества. Причём, выбор за вами, а не за нотариусом. От доброты душевной можете конечно заплатить и с рыночной стоимости.

И будьте внимательны: при наследовании доли в праве собственности на недвижимость (например, части квартиры, дома, земли), госпошлина определяется также исходя из стоимости вашей доли.

После расчёта стоимости за свидетельство о праве на наследство вам уже будут не страшны нотариальные сборы за оформление всех бумажек. Теперь вы в курсе, сколько будет стоить вам наследственное имущество.

Если кто-нибудь сталкивался с незаконными манипуляциями нотариусов, поделитесь историями в комментариях.

Источники:

, , , ,

Следующие

Комментариев пока нет!

Поделитесь своим мнением