Какая госпошлина при оформлении наследства

Сколько стоит госпошлина на наследство в 2017 году

Для наследующих лиц, имеющих второстепенное родство

0.6% от рыночной стоимости (но не более 1 млн. руб.)

Не редко случается, что наследниками являются несколько человек. Независимо от степени родства, каждый из них должен уплачивать государственную пошлину нотариусу в установленном законодательством размере.

Восстановление срока принятия наследства

Чаще всего у наследников возникает вопрос: какая госпошлина выплачивается в случае, если срок получения наследства вышел.

Подобные ситуации можно разрешить двумя путями:

Если необходимости в судебном разбирательстве нет, для получения наследства необходимо получить согласие на данное действие всех иных наследников в письменной форме. После чего посетить с данным документом нотариуса, для засвидетельствования данного факта.

Следующим этапом является получение свидетельства о праве наследования – данное действие является юридически значимым, именно поэтому необходимо оплатить государственную пошлину.

После получения свидетельства новым наследником все ранее выданные аналогичные документы, касающиеся данного дела, будут аннулированы.

Именно поэтому все остальным наследующим необходимо заново обратиться к нотариусу за получением данного документа. Соответственно, пошлина также уплачивается заново.

Все о госпошлине за переоформление лицензии Ростехнадзора узнайте из статьи: госпошлина за аттестацию в Ростехнадзоре .

Все о госпошлине за переоформление лицензии Ростехнадзора узнайте из статьи: госпошлина за аттестацию в Ростехнадзоре .

Размер госпошлины за перерегистрацию автомобиля в 2017 году, читайте здесь .

Образец госпошлины за аккредитацию образовательного учреждения, смотрите здесь .

Если восстановление права на наследование осуществляется в судебном порядке, то необходимо будет осуществить выплату государственной пошлины не только за выдачу свидетельства, но также за подачу искового заявления.

Установление факта принятия наследства

Существуют случаи, когда необходимо законным путем установить факт принятия наследства. Сделать это можно двумя путями:

Оба случая регулируются п.1 и п.2 ст.№1153 ГК РФ. Осуществить данное действие можно только спустя 6 месяц со дня открытия наследства.

Величина государственной пошлины при обращении к нотариусу и получении соответствующего свидетельства является стандартной.

Она остается неизменной в любом из всех выше перечисленных способов наследования. Именно поэтому вероятность возникновения каких-либо просчетов или ошибок попросту исключена.

Необходимо лишь представить нотариусу документ, имеющий юридическую силу, позволяющий с точностью определить стоимость наследуемого имущества.

Оплата государственной пошлины за выдачу соответствующего свидетельства нотариусов осуществляется ему же. После получения платы юридически важное действие считается совершенным, и свидетельство вступает в силу.

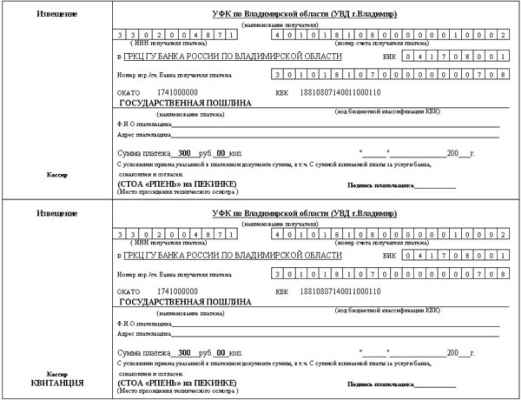

Фото: квитанция по госпошлине

Вопреки сильно распространённому мнению, вся сумма пошлины не становится собственностью нотариуса, а лишь поступает в его распоряжение.

Она идет на компенсацию различного рода затрат, связанных с содержание конторы:

Наследство на землю (земельный участок), а также иное имущество физическое лицо может получить только в случае правильно оформленных документов.

Особенно важным является свидетельство о праве на наследство. Для его получения необходимо оплатить государственную пошлину в соответствующем размере.

Видео: оформление наследства

Следует обязательно помнить о том, что существует множество различных нюансов при свершении такого важного акта, как получение наследства.

Именно поэтому необходимо изучить законодательство, а также проконсультироваться с опытным юристом.

Таким образом, наследник сможет избежать различных проблем при оформлении имущества.

Чтобы снизить финансовые расходы граждан при получении наследства, еще в 2005 году с наследников была снята обязанность по оплате налога за унаследованное имущество (ФЗ РФ №78-ФЗ от 01.07.2005). Так, указанным федеральным законом были внесены изменения в ст. 217 Налогового Кодекса РФ (п.п. 18,18.1 «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения»). Действующая, на сегодняшний день, норма права определяет, что не подлежат налогообложению:

Чтобы снизить финансовые расходы граждан при получении наследства, еще в 2005 году с наследников была снята обязанность по оплате налога за унаследованное имущество (ФЗ РФ №78-ФЗ от 01.07.2005). Так, указанным федеральным законом были внесены изменения в ст. 217 Налогового Кодекса РФ (п.п. 18,18.1 «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения»). Действующая, на сегодняшний день, норма права определяет, что не подлежат налогообложению:

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Но это не означает, что вступление в наследство – совершенно «безвозмездная процедура». Ведь сам факт наследования, также, как и услуги нотариуса по техническому его оформлению, тоже подлежит оплате. Определенные расходы наследникам понести все таки придется. Речь идет о государственной пошлине.

Если наследуется недвижимое имущество (квартира), величина сбора определяется по текущим нормативам, указанным в законодательстве. Сумма сбора составляет утвержденный процент от стоимости недвижимости.

Налоговый кодекс Российской Федерации от 05.08.2000 № 117-ФЗ (ред. от 28.12.2016) в ч.1 п.22 ст. 333.24. («Размеры государственной пошлины за совершение нотариальных действий») определяет следующий размер государственной пошлины. Так, за совершение нотариальных действий нотариусами государственных нотариальных контор и (или) должностными лицами органов исполнительной власти, органов местного самоуправления, уполномоченными в соответствии с законодательными актами Российской Федерации и (или) законодательными актами субъектов Российской Федерации на совершение нотариальных действий, государственная пошлина уплачивается в следующих размерах - за выдачу свидетельства о праве на наследство по закону и по завещанию:

Стоимость имущества, которое передается в наследство, определяется при его общей оценке. Независимо от того, имеется ли завещание или имущество наследуется согласно закону, размер госпошлины одинаков.

Однако, некоторые категории граждан полностью или частично освобождаются от оплаты нотариального тарифа при оформлении наследства. Перечень таких категорий граждан определен ст. ст. 333.35, 333.38 НК РФ. Так, от оплаты государственной пошлины за обращение к органам или должностным лицам, которые совершают нотариальные действия, освобождаются:

Согласно пункту 5 статьи 333.38 Налогового кодекса Российской Федерации, льготы на совершение нотариальных действий определены для следующих категорий граждан:

- всего половину (50%) нотариального тарифа за любые нотариальные действия, в том числе, оформление наследства, будут оплачивать инвалиды I и II группы

- от оплаты нотариального тарифа за получение свидетельство о праве на наследство полностью освобождаются следующие категории граждан:

Основанием для освобождения от оплаты нотариального тарифа является документ, подтверждающий принадлежность к одной из перечисленных категорий.

С образцами необходимых Вам исковых заявлений и документов, справочной информацией, можно ознакомиться здесь: Главная страница .

*«При использовании материалов сайта ссылка на источник обязательна» Copyright iskoved.com © 2017

Какой налог на наследство?

Новости по тематике

Налог на наследство отменен с 1 января 2006 года. Однако все наследники, вне зависимости от основания наследования (закон или завещание), обязаны уплатить нотариальный сбор, который и заменил налог на наследство . Кому положены льготы при оформлении наследства и как сэкономить на услугах нотариуса, расскажем в статье.

Какой налог на наследство?

С 2006 года был отменен налог на наследство . который рассчитывался исходя из цены наследуемого имущества. Кроме того, размер его также зависел от степени родства наследника по отношению к умершему. Ранее налогом на наследство облагалось имущество, если его стоимость составляла более 850 размеров минимальной месячной оплаты труда.

С 2006 года был отменен налог на наследство . который рассчитывался исходя из цены наследуемого имущества. Кроме того, размер его также зависел от степени родства наследника по отношению к умершему. Ранее налогом на наследство облагалось имущество, если его стоимость составляла более 850 размеров минимальной месячной оплаты труда.

На смену обязанности уплаты налога на наследство пришла обязанность оплачивать получение свидетельства о праве на наследство, то есть нотариальные услуги по оформлению наследства.

Размер нотариального тарифа предусмотрен подп. 22 п. 1 ст. 333.24 Налогового кодекса РФ и составляет:

- Для близких родственников наследодателя, а именно наследников 1-й и 2-й очередей, - 0,3% от общей стоимости полученного имущества, но не более 100 000 рублей.

- Для иных наследников - 0,6% от стоимости имущества, но не более 1 000 000 рублей.

Если получателей наследства несколько, то государственную пошлину оплачивает каждый из них.

Сумма нотариального сбора одинаковая как при получении наследства как по закону, так и по завещанию.

Льготы при уплате нотариального сбора

Статья 333.38 Налогового кодекса РФ предусматривает преференции при уплате нотариального сбора для отдельных категорий граждан:

- Инвалиды 1-й и 2-й группы оплачивают только 50% от стоимости всех нотариальных действий.

- Физические лица освобождаются от уплаты госпошлины в следующих случаях:

- если наследуют недвижимое имущество, в котором проживали вместе с умершим и продолжают жить до открытия наследства

- при наследовании вклада в банке, денежных сумм на банковском счете наследодателя, сумм авторских вознаграждений, оплаты труда, пенсий

- если наследуется имущество лиц, которые погибли в связи с выполнением государственных обязанностей, или имущество граждан - жертв политических репрессий.

- Наследники, которые на день открытия наследства не достигли 18 лет, и лица, страдающие психическими заболеваниями, освобождаются от уплаты госпошлины.

Сколько стоит вступить в наследство?

Помимо того что при получении имущества от наследодателя уплачивается нотариальный сбор, Налоговым кодексом в статье 333.24 предусмотрены еще несколько государственных пошлин, которые, в случае необходимости, потребуется оплатить при оформлении наследства:

- За принятие мер, связанных с охраной наследства, - 600 рублей.

- За оглашение закрытого завещания и вскрытия конверта с ним - 300 рублей.

- За совершение прочих нотариальных действий - 100 рублей.

Кроме этого, нотариусу необходимо представить документы об оценке стоимости имущества, входящего в наследственную массу. То есть за свой счет наследники проводят оценку:

Кроме того, если нотариальные действия были совершены вне пределов нотариальных контор, органов исполнительной власти или местного самоуправления, размер госпошлины увеличивается в 1,5 раза.

Следующая группа затрат обуславливается наличием дополнительных копий документов, которые необходимо представить нотариусу.

Далее следует учитывать стоимость запросов в различные организации от имени нотариуса, которые делаются в интересах наследника. Они так же оплачиваются отдельно по тарифу.

Следующая группа расходов относится к оплате услуг представителя, которыми может воспользоваться наследник, чтобы не тратить свое время на посещение нотариуса.

Как сэкономить на оформлении наследства?

Нередко нотариусы предлагают каждому наследнику оформить индивидуальный экземпляр свидетельства о праве на наследство. Более того, они убеждают получателей имущества от наследодателя, что лучше будет, если у них на каждый отдельный вид имущества будет свое свидетельство. При этом за каждый экземпляр свидетельства необходимо заплатить государственную пошлину.

Однако законодатель устанавливает, что свидетельство о праве на наследство может быть выдано как всем наследникам совместно, так и каждому из них - либо на все имущество, либо на его часть.

Кроме того, оценка стоимости недвижимого имущества может быть произведена как независимыми организациями, так и БТИ (кадастровая стоимость). Очень часто кадастровая стоимость меньше рыночной, а, соответственно, и размер госпошлины будет меньше.

Таким образом, при оплате государственной пошлины и иных сборов в наследственных делах помните о льготах, которыми вы, возможно, обладаете, и не переплачивайте за оформление свидетельства о праве на наследство. Попросите нотариуса подробнее разъяснить ваши права и сделайте вывод, на чем сможете сэкономить. И еще раз напоминаем, что налога на наследство в РФ нет.

Юридическая консультация > Наследство > Сколько платить за наследство: налоги, траты и залог

Сколько платить за наследство: налоги, траты и залог

Помимо трат на обеспечение достойных похорон наследодателя, преемникам его имущества следует быть готовым к существенным расходам на оформление документации о праве использования унаследованного. Миновать эту процедуру можно написав официальный отказ от наследства либо не выполнив принятие и вступление в него в установленный законом срок. Расходы на оформление наследства будут меньшими, если фактические преемники наследства являются представителями 1 и 2 очереди преемников, имеют заслуги перед государством или льготы на основании проблем со здоровьем.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-47-72. Это быстро и бесплатно !

Облагается ли налогом?

По российским законам преемники имущества (по завещанию и закону) физические лица освобождены от налога при вступлении наследства. Наследнику вменяется лишь оплата госпошлины, размер которой вычисляют с учетом степени родства с наследодателем и оценочной стоимости имущества.

Соответствующий указ об отмене ставки налога в РФ (N 78-ФЗ) вступил в силу с января 2006 года. Действие постановления распространяется и на преемников имущества умершего наследодателя, не являющихся ему кровными родственниками.

Постановление не касается преемников наследства, получающих вознаграждения за работы ныне умерших родственников, создавших при жизни официально признанные научные открытия, произведения искусства, литературы, научные работы, изобретения и запатентованные действующие механизмы. Кто же платил в их случае? Естественно, получатель!

Отмена налога на наследство недействительна для имущества, полученного по дарственной родственниками 3-й очереди и ниже.

Разнообразие пошлин

Государственные

Размер обязательной госпошлины при вступлении и получении наследства вычисляют, ориентируясь:

Размер обязательной госпошлины при вступлении и получении наследства вычисляют, ориентируясь:

Преемники наследства первой и второй очередей (супруги, дети, родители или родители родителей, братья и сестры соответственно), обязаны заплатить 0,3% суммы, в которую оценено полученное наследство. При этом наибольший размер суммы госпошлины не может превысить 100 тыс. рублей.

Преемники наследства третьей очереди и далее обязаны выплатить 0,6% от оценочной суммы на унаследованное имущество. Порог максимальной суммы госпошлины – 1 млн рублей.

От уплаты госпошлины при оформлении на перешедшее по наследству имущество освобождают преемников:

Помимо этого, от госпошлины на наследство автоматически освобождаются преемники жилплощади наследодателя, жившего там одновременно с наследником, планирующим жить в ней и далее.

Инвалиды 1 и 2 группы имеют право на 50% скидку на каждую из начисленных госпошлин при оформлении наследства.

Рыночную стоимость недвижимого имущества следует определять у специалистов БТИ. Для оценочной стоимости прочих видов имущества приглашают независимых оценщиков.

Нотариальные

Прочие расходы наследников при обращении в нотариальную контору для оформления наследства :

Прочие расходы наследников при обращении в нотариальную контору для оформления наследства :

- За подготовку документа доверенности для ведения дела о наследстве.

- За открытие наследственного дела.

- За нотариальные запросы (оплата взимается за каждый запрос в отдельности).

- За копию из ЕГРП.

- За кадастровый паспорт с отметкой о сумме оценочной стоимости объекта на день смерти владельца.

- За официальную регистрацию права собственности.

При просроченном времени вступления в наследство – не обращении в нотариальную контору для официального оформления права на наследство, нотариус вправе отказать в выдаче свидетельства на владение имуществом умершего родственника. В таком случае желающие стать наследниками вынуждены обращаться в суд . что значительно увеличивает объем расходов на оформление прав на наследство.

К увеличению расходов на оформление наследства ведут и распри между фактическими наследниками, из-за чего разделение имущества затягивается на неопределенный срок. О видах наследства читайте тут .

Залог при вступлении

Унаследованным имуществом нельзя распоряжаться, в том числе и использовать в качестве залога, до момента получения на руки официального свидетельства о праве пользоваться наследством.

Унаследованным имуществом нельзя распоряжаться, в том числе и использовать в качестве залога, до момента получения на руки официального свидетельства о праве пользоваться наследством.

Если объект наследуемого имущества был использован при жизни наследодателя в качестве залога, то преемник, если он соглашается на наследство, должен сначала рассчитаться с организацией, финансировавшей наследодателя под залог. Условия расчета можно выяснить при ознакомлении с договором между организацией (банком, кредитным обществом и т. д.) и наследодателем.

В интересах преемника детально ознакомиться с телом договора об услуге на условиях предоставления залога, а затем попытаться договориться с руководством организации/банка/ общества о реструктуризации долга или прочих льготах – если наследник намеревается принять наследство.

При отказе преемника от наследства (образец отказной ), он освобождается от выплат долгов наследодателя. При условии, что этот преемник не выступал в качестве поручителя в договоре между наследодателем и организацией, потребовавшей предоставить залог взамен на свои услуги.

Если рыночная оценка имущества умершего наследодателя выше, чем расходы на погашение его долгов, преемнику имеет смысл принять наследство даже с учетом предстоящих расходов.

Если преемников несколько, то долговые обязательства их наследодателя распределяются на каждого из наследников (согласно размеру причитающейся им доли).

Для погашения задолженности умершего наследодателя допустимо использовать лишь средства должника .

Личное имущество возможных и состоявшихся преемников не может быть использовано для погашения долгов наследодателя в случае, когда стоимость наследства меньше стоимости долгов умершего.

Страховка наследодателя может стать существенным подспорьем при расчете за заложенное имущество, являющееся объектом наследства. Однако наследнику следует учитывать, что страховочная выплата может идти лишь в счет погашения тела кредита и процентов по нему. Начисленная пеня взымается из средств наследника.

Тарифы на оформление

Общие обязательные траты вступающих в наследство:

- Госпошлина за каждый из объектов наследования - 0,3% от оценочной стоимости на каждый для преемников 1 и 2 очереди 0,6% для прочих категорий наследников.

- Оплата правовой и технической работы (ПТХ).

Что следует понимать под оплатой ПТХ:

- Удостоверение документа (доверенности, свидетельства о наследстве, свидетельства о праве пользования по принципу совместного права пользования, договора о разделе) подписью. В стоимость входит цена бланка установленного образца.

- Выполнение запросов в банковские и прочие учреждения (каждый запрос оплачивается отдельно).

- Оформление завещания.

Примеры отдельных видов нотариальной работы:

- Принятие закрытого завещания.

- Вскрытие завещания.

- Признание всего или части завещательного документа недействительным (при выяснении факта неправильного оформления или наличия причин, позволяющих считать, что документ составлен при несоблюдении рекомендованных законом условий).

- Выдача свидетельств о праве наследования на каждый отдельный вид имущества.

- Опись имущества с целью его сохранности (оплата взимается по часам).

При оформлении непосредственного документа завещания, если есть необходимость заполнения нескольких страниц, плата взимается постранично.

Полезно знать

При подозрении, что тарифная сетка в нотариальной конторе завышена, можно обратиться в нотариальную палату . курирующую работу учреждения — для перерасчета. При желании можно обратиться в суд. В последнем случае рекомендуем сначала провести предварительные расчеты суммы оплаты за услуги суда и сравнить их с суммой, запрошенной нотариусом.

При подозрении, что тарифная сетка в нотариальной конторе завышена, можно обратиться в нотариальную палату . курирующую работу учреждения — для перерасчета. При желании можно обратиться в суд. В последнем случае рекомендуем сначала провести предварительные расчеты суммы оплаты за услуги суда и сравнить их с суммой, запрошенной нотариусом.

Вступление в наследство – это довольно затратная процедура даже при наличии возможности воспользоваться официально установленными скидками для оформляющих права на имущество умершего наследодателя. В более выигрышном положении оказываются преемники наследства, которые могут доверять друг другу и заказать одно свидетельство на двоих на каждый отдельный объект. В случае когда имущество наследодателя является предметом залога, имеет смысл предварительно выяснить, что останется наследникам после выплаты долга заемщику, а потом уже принимать решение об уместности вступления в наследство.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 703-47-72 (Москва)

+7 (812) 309-93-81 (Санкт-Петербург)

Это быстро и бесплатно !

27.10.2016 в 11:40

Если вы наследник первой очереди, то никаких. Имейте в виду, что вас может принуждать нотариус к оплате дополнительных услуг ( так называемая техническая и правовая работа), что недопустимо. Есть решение Констинтуционного суда РФ об этом и письма Нотариальной палаты РФ. Напишите нотариусу заявление, что вы отказываетесь от всех платных дополнительных услуг. Нотариус имеет право предложить вам эти дополнительные услуги, а у вас есть право отказаться от них. Все действия по выдаче свидетельства на наследство нотариус должен совершить без оплаты дополнительных услуг.

20.08.2016 в 18:29

Здравствуйте! Скажите пожалуйста когда нужно уплатить госпошлину и услуги ПТХ нотариусу при приеме наследства: в день подачи заявления на прием наследства или через 6 месяцев при получении свидетельства? И должен ли нотариус выдавать мне квитанции (и по какому закону)? Квитанцию за заявление мне нотариус не выдал. Спасибо.

На вопрос отвечает эксперт-юрист Александр

26.02.2017 в 23:38

Оплату г/пошлины вы обязаны совершить до оказания вам нотариусом услуг. Нотариус получая оплату, обязан документировать факт хозяйственной деятельности. Результатом такого действия будет оформление первичного учётного документа.

Обоснование: НК РФ (ст. 333.18), Федеральный закон от 06.12.2011 N 402-ФЗ (статьи 2, 9).

Бесплатная помощь юриста

+7 (499) 703-47-72 Москва +7 (812) 309-93-81 Санкт-Петербург

10.03.2016 в 13:25

Тут следует уточнить между кем проходит принятие наследства либо дарения имущества. Судя по всему вас интересует вопрос, стоит ли дожидаться принятия наследства или сразу оформить договор дарения. Если речь идет о недвижимости, то выгодней будет оформить дарственную, при этом если вы являетесь родственниками, то налог платить не придется, при наследовании он будет составлять 0.3-0.6% стоимости имущества.

04.03.2016 в 17:03

Мария, добрый день. Все зависит от степени родства и вида наследства. На переданное имущество налог платить не нужно. Но вот если наследство в виде трудов, открытий, то вам придется заплатить налог государству 13%. Также необходимо заплатить гос пошлину, это 0,6% от наследства. Что касается дарения, то налог не платится, если оно проходит между близкими родственниками. В остальных случаях налог составит 13% для граждан РФ.

05.02.2016 в 15:20

Здравствуйте Мария. На наследство платится налог 0,3% от стоимости всего что наследуют, это платят наследники первой очереди, а оставшиеся платят 0,6%. А при дарении вы не платите ничего, на дарение нет налогов.

Юридическая консультация Ваш персональный юрист

Интернет-журнал, посвященный бытовым правовым вопросам. Мы ставим перед собой простую цель: бесплатно, достоверно и простым языком ответить на большинство правовых вопросов, возникающих в повседневной жизни.

Получите бесплатную консультацию прямо сейчас:

+7 (499) 703-47-72 Москва +7 (812) 309-93-81 Санкт-Петербург Остальные регионы:

Онлайн-консультант

Новое в разделе

Госпошлины на нотариальные услуги и стоимость работы нотариуса

В соответствии с Налоговым кодексом РФ наследники освобождены от уплаты налогов с доходов, полученных в денежной и натуральной форме в порядке наследования.

Так, в п. 18 ст. 217 НК РФ сказано: «не подлежат налогообложению доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов».

Однако существует ряд платежей, с которыми наследникам приходится сталкиваться в процессе оформления наследства. Это государственные пошлины, взимаемые организациями за предоставление государственных услуг, а также оплата услуг нотариуса за открытие наследственного дела и выдачу свидетельства о праве на наследство.

В соответствии с п. 22 ст. 333.24 НК РФ размер государственной пошлины за совершение нотариальных действий по выдаче свидетельства о праве на наследство по закону или завещанию составляет:

Согласно ст. 333.38 НК РФ государственная пошлина при обращении за совершение нотариальных действий не взимается с физических лиц - за выдачу свидетельств о праве на наследство при наследовании:

Обратите внимание! Наследники, не достигшие совершеннолетия ко дню открытия наследства, а также лица, страдающие психическими расстройствами, над которыми в порядке, определенном законодательством, установлена опека, освобождаются от уплаты государственной пошлины при получении свидетельства о праве на наследство во всех случаях независимо от вида наследственного имущества. x

Освобождаются от оплаты государственной пошлины нотариусу:

Размер государственной пошлины и примерная стоимость технической работы нотариуса:

Кроме государственной пошлины наследникам недвижимости придется оплатить:

Стоимость нескольких нотариальных действий, а также стоимость дополнительных государственных услуг суммируется.

Воспользуйтесь услугами Центра Оформления Наследства уже сегодня!

Обращайтесь по телефону 8 (499) 347-81-64 или напишите нам письмо.

и наши юристы бесплатно дадут ответ на Ваш вопрос по оформлению наследства.

Ваше наследство - наша работа!

Источники:

, , , ,

Следующие

Комментариев пока нет!

Поделитесь своим мнением