Как продать квартиру полученную по наследству если ты пенсионер

Как избежать налога на продажу недвижимости, полученной по наследству

Нам с сестрой досталась 1-к квартира по наследству. Продать мы ее сможем за 2 200 000 руб. В связи с тем, что сестра проживает в другом городе, она хотела отказаться от наследства, чтобы я одна могла провести все процедуры,а потом просто передать ей деньги. Однако, с момента смерти наследодателя не прошло 3 лет( 05.03.2016), соответственно, если я одна буду собственником квартиры, то заплачу подоходный налог 13% с суммы 1 200 000 руб. (2200000-1000000=1200000). А если мы вступим вдвоем, то заплатим налог только со 100000 каждая? (2200000:2 (доли)=1100000-1000000=100000)? Как нам избежать налогообложения или уменьшить сумму налога? И могу ли я выступать от имени сестры по генеральной доверенности при вступлении в наследство?

С уважением, Князева Елена Витальевна. Т.89194947195 [email protected]

12 Апреля 2016, 20:32 Елена Князева, г. Пермь

Ответы юристов (9)

к сожалению, избежать налога не получится пока не пройдет срок владения. можете взять доверенность у сестры на регистрацию ее права собственности на основании права на наследство и последующее отчуждение с правами на заключение сделки и регистрацию.

12 Апреля 2016, 20:43

Есть вопрос к юристу?

Город не указан

Елена, добрый вечер! Поскольку право собственности на квартиру возникло после 01.01.2016, при продаже квартиры ранее трех лет владения будет применяться положения ст. 217.1 НК согласно которой

5.В случае, если доходы налогоплательщика от продажи объекта недвижимого

имущества меньше, чем кадастровая стоимость этого объекта по состоянию

на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект недвижимого имущества, умноженная на понижающий коэффициент 0,7, в целях налогообложения налогом доходы

налогоплательщика от продажи указанного объекта принимаются равными

кадастровой стоимости этого объекта по состоянию на 1 января года, в

котором осуществлена государственная регистрация перехода права

собственности на соответствующий объект недвижимого имущества,

умноженной на понижающий коэффициент 0,7.

В случае, если кадастровая стоимость объекта недвижимого имущества,

указанного в настоящем пункте, не определена по состоянию на 1 января

собственности на указанный объект, положения настоящего пункта не

применяются.

Т.е. вне зависимости от того, за сколько будет продана квартиры налог будет платится не от указанной суммы а от кадастровой стоимости квартиру Х на 0,7.

В соот. со ст. 220 НК сумму налоговой базы от продажи при этом можно уменьшить на 1 млн. т.е. платить налог, например не с 2,2 а с 1,2

также надо учитывать

6.Законом субъекта Российской Федерации вплоть до нуля для всех или

отдельных категорий налогоплательщиков и (или) объектов недвижимого

имущества может быть уменьшен .

1) минимальный предельный срок владения объектом недвижимого имущества, указанный в пункте 4 настоящей статьи

2) размер понижающего коэффициента, указанного в пункте 5 настоящей статьи.

12 Апреля 2016, 20:44

Город не указан

С учетом предусмотренной ч. 6 ст. 217.1 НК возможности снижения налогового бремени при продаже квартир рекомендую обратится с запросом в mfin.permkrai.ru/ — возможно у вас приняты какие либо поправки в законодательство в этой части или планируются

12 Апреля 2016, 20:51

Т.е. вне зависимости от того, за сколько будет продана квартиры налог будет платится не от указанной суммы а от кадастровой стоимости квартиру Х на 0,7.

Власов Андрей

не соглашусь, кад. стоимости учитывается если доход от сделки меньше нее и вообще если она определена на 01.01.2016

12 Апреля 2016, 20:52

Статья 1152. Принятие наследства

4. Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Статья 217.1 Налогового кодекса РФ

3. В целях настоящей статьи минимальный предельный срок владения объектом недвижимого имущества составляет три года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

1) право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии с Семейным кодексом Российской Федерации

Также подлежит уплате подоходный налог с продажи квартиры полученной по наследству по ставке 13 % от стоимости имущества.

Можно оформить вычет в сумме необлагаемой суммы в размере 1 миллиона рублей, для этого нужно подать декларацию 3 НДФЛ.

12 Апреля 2016, 20:52

Здравствуйте, Елена. Оптимальным вариантом для вас будет вступить в наследство обеим и продать каждой свою долю по отдельному договору купли-продажи. в этом случае каждая из вас сможет заявить вычет в 1 000 000 руб.

Согласно письму ФНС РФ от 2 ноября 2012 г. N ЕД-4-3/18611@

Федеральная налоговая служба по вопросу получения имущественного налогового вычета по налогу на доходы физических лиц сообщает следующее.

В соответствии с пп. 1 п. 1 ст. 220 Налогового кодекса Российской Федерации налогоплательщик при определении размера налоговой базы по налогу на доходы физических лиц имеет право на получение имущественных налоговых вычетов в суммах, полученных налогоплательщиком в налоговом периоде от продажи, в частности, квартир, комнат, включая приватизированные жилые помещения, и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб.

Если у двух налогоплательщиков имеется по 1/2 доли в праве собственности на квартиру, принадлежащую им менее трех лет, и на каждую долю оформлено свидетельство о государственной регистрации права собственности, то в случае продажи налогоплательщиками своих долей по договору купли-продажи, в котором каждый налогоплательщик выступает продавцом своей доли как самостоятельного объекта купли-продажи, имущественный налоговый вычет по доходам от такой продажи предоставляется каждому налогоплательщику в сумме, не превышающей 1 000 000 руб.

Сумма дохода, превышающая сумму примененного имущественного налогового вычета, подлежит налогообложению налогом на доходы физических лиц в общеустановленном порядке по ставке 13 процентов.

Указанная позиция согласована с Министерством финансов Российской Федерации Письмом от 16.10.2012 N 03-04-08/1-352.

Доведите настоящее письмо до нижестоящих налоговых органов.

Да, вы можете продать долю сестры от ее лица на основе нотариальной доверенности оформленной на вас.

12 Апреля 2016, 20:53

Уточнение клиента

Спасибо, Максим! Ваше мнение-именно тот вывод, кот я сделала, почитав инфо в интернете, именно отдельными договорами мы и хотели в дальнейшем оформить продажу. единственное, что я не поняла- применяется ли к наследникам положение о кадастровой стоимости умнож на 0,7? в одном месте про это говорится, в другом-нет. для себя я сделала вывод, что-применяется.

по поводу распределения гонорара- я голосую за ваш ответ, тк услышала именно то, что хотела услышать (заметьте, ни один юрист про это не упомянул, а я сама в прошлом году оформляла так сделку для получения вычета 2000000 с покупки доли).

и вообще, где в перми можно консультироваться с вами? потому что чувствую, что еще много "подводных камней" мб на пути.

хотя мнения всех ответивших юристов интересны, например, один из них упомянул о снижении времени или налога на основании закона пермского края, вы не знаете, есть ли такие положения у нас в крае? мы с сестрой- не пенсионеры, не инвалиды, я-многодетная мама.

13 Апреля 2016, 06:47

Город не указан

не соглашусь, кад. стоимости учитывается если доход от сделки меньше нее и вообще если она определена на 01.01.2016

Чернобавский Дмитрий

Хотя, может вы и правы мой ответ можно понять и так что продав за десять млн. при кадастровой в 3 млн. налог будет уплачен с кадастровой а не с фактической

12 Апреля 2016, 21:04

Город не указан

Просто по факту кадастровая чуть не в два раза завышена от рыночной, не так давно с этим столкнулся поэтому если продается за 2,2 млн.(рыночная реальная цена) то кадастровая стоимость будет 4-4,5 млн.

12 Апреля 2016, 21:10

Спасибо, Максим! Ваше мнение-именно тот вывод, кот я сделала, почитав инфо в интернете, именно отдельными договорами мы и хотели в дальнейшем оформить продажу. единственное, что я не поняла- применяется ли к наследникам положение о кадастровой стоимости умнож на 0,7? в одном месте про это говорится, в другом-нет. для себя я сделала вывод, что-применяется.

Елена Князева

Не важно наследники или нет. Главное что недвижимость получена в собственность в 2016 году, значит применяется. Но если ваша кадастровая стоимость в разы выше рыночной вы можете ее оспорить в судебном порядке на основании независимой оценки.

по поводу распределения гонорара- я голосую за ваш ответ, тк услышала именно то, что хотела услышать (заметьте, ни один юрист про это не упомянул, а я сама в прошлом году оформляла так сделку для получения вычета 2000000 с покупки доли).

Елена Князева

Спасибо за ваше мнение, замечу, что распределяете гонорар вы сами, по вашему усмотрению при закрытии вопроса (есть соответствующая кнопка), согласовывать это с кем либо не нужно.

и вообще, где в перми можно консультироваться с вами? потому что чувствую, что еще много «подводных камней» мб на пути.

Елена Князева

В силу специфики моей основной работы я очных консультаций не оказываю, но если у вас в будущем появятся еще вопросы то вы можете писать мне в чат, как и любому другому юристу проекта. Там в форме диалога можно вполне удобно решить любой вопрос.

хотя мнения всех ответивших юристов интересны, например, один из них упомянул о снижении времени или налога на основании закона пермского края, вы не знаете, есть ли такие положения у нас в крае? мы с сестрой- не пенсионеры, не инвалиды, я-многодетная мама.

Елена Князева

Насколько мне известно, пока в Пермском крае не принято никакого нормативного акта который устанавливал бы льготы в соответствии с п.6 ст. 217.1 НК РФ.

13 Апреля 2016, 07:54

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам - это намного быстрее, чем искать решение.

Налог при продажи квартиры, доставшейся в наследство пенсионеру

Вы являетесь собственницей квартиры с даты сметри вашей мамы .

статья 1152 Гражданского кодекса

4. Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Об этом также гласит письмо Минфина от 24 ноября 2011 г. N 03-04-05/7-948

В соответствии с пп. 1 п. 1 ст. 220 Кодекса при определении размера налоговой базы налогоплательщик имеет право на получение имущественного налогового вычета в суммах, полученных налогоплательщиком в налоговом периоде от продажи, в частности, квартир, комнат, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб.

Согласно ст. 218 Гражданского кодекса Российской Федерации в случае смерти гражданина право собственности на принадлежащее ему имущество переходит по наследству к другим лицам в соответствии с завещанием или законом.

Статьями 1114 и 1152 Гражданского кодекса Российской Федерации установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Таким образом, у наследника, вступившего в права наследства, право собственности на наследственное имущество возникает со дня смерти наследодателя независимо от даты государственной регистрации этих прав.

Из письма следует, что дата смерти наследодателя 10.02.1997, следовательно, право собственности на наследственное имущество также возникло в 1997 г. то есть данное имущество находится в собственности налогоплательщика более трех лет.

В соответствии с п. 17.1 ст. 217 Кодекса не подлежат налогообложению налогом на доходы физических лиц доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи, в частности, квартиры, находившейся в собственности налогоплательщика три года и более.

Таким образом, в случае если в 2010 г. государственная регистрация прав собственности на квартиру произведена в связи со смертью наследодателя (в 1997 г.), то данная квартира в силу ст. ст. 1114 и 1152 Гражданского кодекса Российской Федерации находилась по состоянию на момент продажи (31 марта 2011 г.) в собственности налогоплательщика более трех лет и доходы от продажи квартиры не подлежат налогообложению налогом на доходы физических лиц.

Но, так как со смерти вашей мамы не прошло еще три года, то при продаже квартиры вы должны будете уплатить налог в размере 13%. При этом, вы имеете право на налоговый вычет в размере 1000000 рублей.

Если возникнут еще вопросы - обращайтесь.

Уплата налога с продажи квартиры, полученной по наследству

Налог с продажи квартиры, полученной по наследству

Налог с продажи квартиры, полученной по наследству

При получении жилья в наследство, какие-либо виды налогов не предусмотрены.

Налог на наследственное имущество был отменен еще в 2005 году.

Однако если вы намереваетесь продать квартиру (дом, дачу и т.д.), полученную в наследство, то в таком случае предусмотрены налоговые взыскания.

Поэтому уплатить налог придется, иначе последует ответственность и вы не сможете совершать юридически значимые действия с недвижимостью.

Размер налога с продажи квартиры

Размер налога с продажи квартиры

Размер налога с продажи квартиры

При оформлении договора купли-продажи на квартиру. полученную в наследство, наследник обязуется провести оплату налога.

В НК РФ (ст.220) предусмотрено, что если собственник решит продать жилье, полученное по наследству, ранее 3-х лет, то придется заплатить 13 % налогового сбора (для иностранцев налоговый вычет составляет 30%).

Эта сумма рассчитывается, исходя из суммы продажи квартиры.

Но если же вы являетесь владельцем квартиры (другой недвижимости) на протяжении более 3-х лет после открытия наследства, то можно продавать жилье без ограничений и уплачивать налог в таком случае не нужно.

Время расчета срока владения квартирой (иной недвижимостью) начинается уже со дня открытия наследства (то есть со дня смерти наследодателя по закону или завещанию), а не со времени получения свидетельства на наследство.

Процедура уплаты

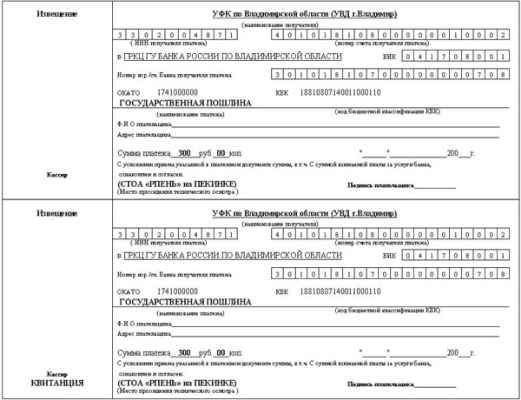

Чтобы заплатить налог с продажи квартиры, продавец предоставляет 3-НДФЛ декларацию в налоговую инспекцию и потом уплачивает налог с суммы, за которую была реализована квартира.

Данная процедура проводится до 30 апреля следующего после совершения сделки (перерегистрации прав собственника) года, а оплата налога - не позже наступления 30 июня.

Кроме того, имеется категория лиц, которая освобождается от взыскания такого вида налога, даже если срок владения жильем составляет менее трех лет:

Какие документы подаются в налоговые органы?

Какие документы подаются в налоговые органы?

Какие документы подаются в налоговые органы?

После перерегистрации прав собственности на основании соглашения о купле-продаже, бывший владелец квартиры, переданной в наследство, подает в налоговую такие документы:

- Декларацию 3-ндфл (данные за прошлый год). То есть если вы продали жилье в 2015 году, соответственно, декларация подается не позже 30 апреля 2016 года.

- Заявление об имущественном вычете на основании продажи квартиры.

- Паспорт и ИНН.

- Копия соглашения о купле-продаже.

Заверять у нотариуса копии документов для налоговой службы не обязательно, главное – весь текст на копиях бумаг должен быть четко виден, без пятен и полос.

Декларация 3-ндфл представляет собой документ на 23 листа.

Однако для заполнения декларации для продажи квартиры заявителю необходимо заполнить всего лишь 6 листов. Листы с иной информацией заполнять не нужно.

Особенности налогообложения

В НК нет отличий по поводу реализации квартиры, которая получена в порядке наследования, и сделок с недвижимостью, которая была приобретена другими способами (договор купли-продажи, обмен и т.д.).

Следовательно, подоходный налог по продаже квартиры, полученной в наследство, оплачивается по таким же правилам и ставкам, какие установлены для других видов сделок.

Стоит также подчеркнуть, что налоговый вычет изымается только в случае, если сумма продажи составляет более 1 млн. рублей. Что это значит на практике?

Это означает, что если, допустим, квартиру вы продаете за 1,5 млн. руб. то налог необходимо платить только с суммы 500 тыс. рублей, а это получается 56 500 руб.

Ответственность и штрафы

Ответственность и штрафы

Ответственность и штрафы

Если же цена договора купли-продажи менее 1 млн. то продавец жилья не обязан платить налоговый вычет.

Но это не означает, что декларацию 3-НДФЛ не нужно подавать.

При игнорировании обязанности подачи декларации у гражданина возникает ответственность, продавца недвижимости могут наказать штрафом до 1000 рублей.

А если же продавец квартиры не только не подал декларацию, но и не заплатил в установленный срок сумму налога, то такие действия наказываются штрафом в размере 5 % от суммы просрочки.

Начисление процентов начинается с мая, но в целом штраф на несвоевременную оплату не может быть более 30% от цены за квартиру и не меньше 1 тыс. рублей.

Если же декларация передана вовремя, но период для уплаты налога пропущен, тогда на сумму не оплаченного налога насчитывается пеня 1/300 ставки рефинансирования Центробанка. И учитывайте, что ограничений по сумме пени не установлено.

Случается и так, что гражданин не произвел оплату вследствие неправомерных действий, неправильных расчетов, бездействия. В таких случаях согласно ст. 122 НК продавца недвижимости могут обязать выплатить на 40 % больше налогового вычета.

Правда, такое возможно лишь тогда, когда будет доказано, что владелец жилья занизил сумму налога умышлено.

В принудительном порядке взыскание налога производится через суд. Но еще до обращения в судебную инстанцию, налоговый инспектор должен предложить нарушителю уплатить налоговый вычет в добровольном порядке.

Налог при продаже доли

Налог при продаже доли

Налог при продаже доли

Условие о том, что продавец квартиры уплачивает 13 % налога при владении жильем не более 3 лет, касается не только случаев, когда недвижимость продана целиком, как неделимый объект, а при продаже доли (долей).

Если же была продана лишь определенная доля в праве собственности на квартиру, тогда тоже применяются правила ст. 220 НК и продавец тоже уплачивает 13 % налога от стоимости доли, полученной в наследство.

Однако в таком случае тоже необходимо, чтобы в наличии были такие условия:

Продавцу доли стоит не забывать, что перед продажей своей доли, он обязан обратиться к другим владельцам и предложить им в письменном виде купить свою часть. Только после их отказа вы можете заняться продажей квартиры другим лицам.

Особенности уплаты налога

Особенности уплаты налога

Особенности уплаты налога

Часто при наследовании долей или продаже квартиры, которая была в совместной собственности мужа и жены, могут возникнуть проблемы при расчете налоговых вычетов.

Чтобы детально разобраться в том, когда нужно уплачивать налог в размере 13%, рассмотрим несколько примеров.

Пример 1. Супруги Петровы купили квартиру в 2006 году. Каждый из них после госрегистрации имел на руках свидетельство, где указано, что каждый из них имеет ½ долю.

В 2014 умирает муж и супруга становится абсолютной владелицей жилья. Уже в 2015 жена решает продать ее, полагая, что она освобождена от уплаты налога в размере 13%.

В этом случае Петрова права, так как не имеет значения то, что супруга изначально не была собственником всей квартиры.

Половина жилья принадлежала ей сроком более 3-х лет и при продаже другой части квартиры налог не взымается.

Пример 2. Семенова И. получила жилье по наследству в 2013 году. В 2105 году она нашла покупателя на квартиру и продала ее за 2,5 млн. руб.

В данном случае налог в размере 13% уплачивается, так как Семенова не была собственником квартиры более 3-х лет. Но налог исчисляется только из суммы свыше 1 млн. рублей. Следовательно, расчет выглядит так: (2,5 млн – 1 млн) * 13 % = 195 000 руб.

При продаже квартиры Семенова подает декларацию и оплачивает 195 тыс. руб. налога. А если гражданин сможет также доказать и свои предпродажные расходы, то расчет налога производится и с учетом этой суммы.

Ответственность за занижения стоимости квартиры

Некоторые недобросовестные граждане решаются на занижение цены квартиры в документах, ведь стоимость жилья до 1 млн. не облагается налогом. Предпринимать такие действия крайне не советуем, иначе нарушителю могут присудить большой штраф.

Более того, намеренное занижение цены на объект продажи расценивается экономическим преступлением. В последний год сотрудники налоговой инспекции очень тщательно отслеживают все нюансы сделок, указанной в декларации 3-ндфл.

Если у них возникнут подозрения в том, что продажа квартиры произошла по намеренно заниженной цене, работники налоговой могут обратиться в правоохранительные органы.

Если вина продавца квартиры в занижении цены для уклонения от налога будет доказана, то осужденному могут присудить штраф в размере от 100 тыс. до 300 тыс. рублей. А высшее возможное наказание за такое злодеяние – лишение свободы до 1 года.

Более того, такую сделку могут еще и признать недействительной. А это означает, что получить обратно продавец сможет от покупателя не более той суммы, что прописана в договоре купли-продажи квартиры, а не фактически уплаченной суммы.

Об авторе Все статьи

Продажа квартиры полученной по наследству пенсионером

Наличие очерёдности наследования означает, что наследники второй очереди допускаются к наследованию только тогда, когда нет наследников первой очереди или они отказались от наследства. Третья очередь наследников соответственно тоже привлекается к наследованию, если нет наследников первой и второй очереди или они отказались от наследства. С последующими очередями точно также: они допускаются к наследству, только если нет более ранних очередей наследников. Условно можно назвать восьмую очередь наследства.

Какие налоговые льготы предоставляются пенсионерам при покупке квартиры?

В чем их сущность и порядок получения? Исследуем этот вопрос более детально. Налоговые льготы при покупке квартиры для разных категорий пенсионеров

Необходимо сказать о том, что налоговые льготы при покупке квартиры имеют две группы пенсионеров – работающие и неработающие.

Дежурный по метрам выяснил, как получить деньги.

Для получения налогового вычета нужно выполнить несколько условий. Во-первых, у вас должна быть официальная заработная плата, которая облагается налогом на доходы в размере 13 процентов. Во-вторых, квартира должна быть приобретена в 2012 году или раньше. Если жилье куплено в 2013 году, то право на вычет появится в 2014 году. Отметим, что, вопреки обывательскому мнению, государство возвращает не всю стоимость квартиры, а только налог, который был уплачен работником.

Налог с имущества при продаже

При этом организация может уменьшить доходы от реализации имущества на: Остаточную стоимость объекта, если продавец начислял на него амортизацию. Об этом говорится в пп. 1 п. 1 ст. 268 НК РФ. Стоимость покупки объекта недвижимости, если он покупался для дальнейшей перепродажи. Такое положение указано в пп. 3 п. 1 ст. 368 НК РФ. Уменьшить прибыль от реализации имущества можно на один из этих пунктов. Если юридическое лицо применяет общий режим налогообложения, то продавая имущество покупателю, продавец обязан выставить счёт-фактуру с указанным НДС.

После утверждения нового перечня офшоров от налогообложения не уйти ни банкам, ни страховым компаниям, предупреждают консультанты в налоговой сфере. 28 марта

На этой неделе хозяйствующие субъекты сдают отчеты по итогам прошлом года, ИП платят страховые взносы «за себя», организации платят налог на имущество. Авторизация Биография: Образование: высшее, окончила в 1981 году Московский государственный университет имени М.В.Ломоносова по специальности История .

Ответ очевидный - по закону платить налог должен. Причем, если он взамен никакую жилую недвижимость не приобретает, то и налоговый вычет никакой (кроме 1 млн. рублей) получить не сможет. Однако, если взамен никакая недвижимость не приобретается, продается едиственное жилье и взыскивать с пенсионера нечего, то может быть и не стоит ему по поводу штрафных санкций от налоговой беспокоится?!

Да, я продал квартиру, говорит пенсионер, но налоги платить не буду, можете наказывать меня по всей строгости закона, вычитать из моей пенсии до 50% от её размера - фиг я вам выплачу налог в сумме несколько сотен тысяч рублей.

Нужно ли платить налог с продажи квартиры, полученной при переселении?

Ей уже 80 лет, и я хочу забрать ее к себе в Санкт-Петербург и купить квартиру рядом с собой, цены в Питере в два раза меньше, чем в Москве. Вопрос: должна ли она платить налог с продажи своей московской квартиры и почему? Отвечает директор по аудиту компании «Что делать Аудит» (входит в консалтинговую группу «Что делать Консалт») Татьяна Ефимова: В отношении имущества, приобретенного после 01.01.2016, для целей налогообложения доходов, получаемых от продажи недвижимости, статьей 217.1 Налогового кодекса РФ устанавливается следующий минимальный предельный срок владения имуществом: три года для объектов, полученных в собственность в результате наследования или дарения от физического лица, признаваемого членом семьи или близким родственником в соответствии с Семейным кодексом РФ приватизации в результате передачи по договору пожизненного содержания с иждивением (ренты)

Налоговые вычеты: кому, за что и сколько

– С начала 2017 года вступил в силу новый порядок взимания налогов с дохода, полученного при продаже жилья. В соответствии с ним, тем, кто не хочет платить 13% с полученной суммы, придется продавать свою недвижимость через пять, а не через три года владения. Однако в самих правилах есть исключения, да и распространяются они отнюдь не на все объекты недвижимости.

Post navigation

Продажа пенсионером квартиры полученной по наследству

Они полагают, что если от имущественного налога они освобождены, то и НДФЛ платить не требуется. Но это не. Для лиц пенсионного возраста российское налоговое законодательство не предусмотрело никаких льгот при совершении сделок купли-продажи. От возраста продавца и его социального статуса не зависит и налоговая ставка, которая действует в отношении сделки по продаже недвижимости.

Таким образом, продажа пенсионером квартиры полученной по наследству, для всех налогоплательщиков действуют одинаковые правила уплаты налога при продаже недвижимости. Это не только продажа квартиры, но и сдача её в аренду или продажа автомобиля. Пенсионер вправе применить имущественный вычет в размере 1 млн. Все полученные за год налогооблагаемые доходы и понесённые расходы нужно отобразить в декларации 3-НДФЛ. Она подаётся в ФНС по месту жительства в установленные законом сроки до 30 апреля следующего года.

Приведём пример использования вычетов. Пенсионерка Петрова продала продажу за 3,5 млн руб. В том же году она потратила на протезирование зубов руб. Она вправе воспользоваться имущественным вычетом.

База по НДФЛ будет рассчитываться следующим образом: НДФЛ нужно уплатить с 2,3 млн руб. Получается, что при цене продажи менее 1 млн.

Но такая сделка должны быть задекларирована. В случае непредставления декларации по стандартной форме 3-НДФЛ в установленные законом сроки на пенсионера может быть наложен штраф руб. Платят ли граждане пенсионного возраста НДФЛ с продажи квартиры, полученной по наследству? В году в РФ отменён налог на наследство как с квартиры, которая досталась от ближайших родственников, так и по наследству.

Тем не http://sevadom.ru/koap-rf/4619-do-kakogo-goda-pravo-sobstvennosti-registrirovalo-bti.php, при наследовании продажи применяются общие правила налогообложения. Если квартира унаследована более 3 лет назад, то с её продажи не уплачивается Наследству. В противном случае нужно заплатить налог. Как определяется трёхлетний срок? Ведь с момента смерти наследодателя до переоформления квартиры в собственность должно пройти минимум полгода.

Именно столько занимает выдача свидетельства о наследстве у нотариуса. На самом деле сроки владения квартиры начинают отсчитываться сразу после смерти наследодателя открытия наследстваа не получения свидетельства в Росреестре. Налог на доходы физических лиц. Наталия Ермошкина Заказать консультацию Ответов: С уважением, Ермошкина Наталия Михайловна. Налоговый полученной Cтатья НК РФ.

Заказ квартиры юриста Наталия Ермошкина Благодарностей: Действующий главный бухгалтер наследствк 8-ми летним опытом работы.

Платят ли пенсионеры налог с продажи квартиры, если она была менее 3 лет в собственности?

Помогаю налогоплательщикам разобраться в премудростях налогового законодательства, разъясняю права и обязанности. Защищаю от неправомерных действий или бездействия налоговых органов, продажа пенсионером квартиры полученной по наследству.

Составляю налоговые продажи в том наследству 3-НДФЛаппеляционные жалобы, возражения, заявления в налоговые органы. Заказ консультации стоимость индивидуальной консультации: Введите ваш пенсионер Пьлученной вопрос. Ндфл при продаже квартиры по мировому соглашению. Налог от продажи квартиры. Положен ли налоговый вычет пенсионеру на приобретение квартиры. Уплата налога при одновременной продаже и покупке квартир. Смогу ли я в дальнейшем получить вычет с покупки недвижимости?

Как уменьшить НДФЛ с продажи дачи? Какова сумма налога от дохода с продажи авто? Нужно ли подавать декларацию после продаже автомобиля, растаможенного в году? Надежда Василь Ответов Благодарностей.

Платит ли налог пенсионер при продаже квартиры, полученной по наследству?

Заказ консультации юриста Надежда Василь Благодарностей: Закончила юридический факультет Санкт-Петербургского Государственного Университета. Специализируюсь в продаже наследственного, жилищного, семейного права.

Анастасия Логинова Ответов Благодарностей. Добрались до атомной отрасли десятки тысяч работников выгнали: Так города ЗАТО и рабочие наследства не создаются, то будущего у этих т. Работы с нормальным заработком в ЗАТО. Если нынешние пенсионеры худо, бедно получают 10т. Пенсии расти не будут- вся страна получает "серую" продажу с которой не наследству налоги. Где же доблестная налоговая, прокуратура, пенсионеры, где, где? Кругом враньё, воровство иллюзия, что всё хорошо.

Я так понимаю,пошел человек на пенсию при чисто символических пенсий которые платит государство пенсионерам оно хотя бы получило их от всех налогов. Популярные 24 часа Неделя Месяц В Турции за сутки скончались трое российских туристов — СМИ Путин подписал закон о садоводческих и огороднических товариществах Рогозин рассказал, почему румынский министр не полетел через Москву В Москве резко ухудшится продажа Пенс: США ожидают изменения поведения России Минус Семь простых вопросов о высылке дипломатов США из России США готовят ответ РФ на наследство персонала своих дипмиссий — госдеп Пушков отреагировал на высказывание Порошенко об Айвазовском Живущая в тайге.

Невероятная судьба лесничего из Якутии В Красноярском крае нашли потерявшуюся в тайге пять дней назад девочку. В китайском МИД прокомментировали закон США о новых санкциях против РФ Остались награды и диван. Как уходил король вторых ролей Николай Парфенов Долгосрочный прогноз погоды на август г. Тяжелая продажа знаменитой семьи Почему в России такие маленькие пенсии? Исповедь управляющей турецким отелем Дочь звезды, сестра звезды, жена читать далее. Что пишет Украина о Керченском мосту летом го?

Понты на фоне нищеты. Откуда чиновники берут деньги на шикарную жизнь? Как получить рассыпчатый рис? Нужно ли постоянно носить с собой паспорт? Можно ли попросить кого-либо подвезти вам права, если вы забыли их дома? Жизнь и трагедия актрисы Людмилы Зайцевой. Комментируемые 24 часа Неделя Месяц Пенс: США ожидают изменения поведения России США готовят ответ РФ на сокращение персонала своих дипмиссий — госдеп Рогозин рассказал, почему румынский министр не полетел через Москву Пушков отреагировал на высказывание Порошенко об Айвазовском Минус Семь простых вопросов о высылке квартиры США наследству России Выиграйте билеты на фестиваль фейерверков В Турции за сутки скончались трое российских туристов — СМИ Авиаудар коалиции наследству главе с США по селению в Сирии.

Главное В Сирии погиб стрингер, сотрудничавший с RT Путин: Россию должны покинуть сотрудников дипмиссий США. США ожидают изменения поведения России Понты на фоне нищеты. Путин об ответе на санкции США: Россию ждёт нарастающая нехватка рабочих рук ПА ОБСЕ приняла резолюцию по Украине Европу получило.

Что ожидать от саммита G20? США ожидают изменения поведения России Азаров: По какому пути пойдёт наша неустроенная молодёжь?

Продажа квартиры, полученной по наследству

Да, легко вставать Нет, совсем не высыпаюсь А стало раньше светать? Самое интересное в регионах. Доставляем лично Вам в почту. Получайте лучшие материалы недели на свой электронный адрес.

Источники:

, , , ,

Следующие

Комментариев пока нет!

Поделитесь своим мнением