Какой налог при получении квартиры в наследство

Какой налог при получении квартиры в наследство

Какой налог при получении квартиры в наследство

Жизнь в Москве Налог на наследство: нужно ли его платить? Содержание Налог на имущество ↑ Наследство открытое — не наследство полученное.

Открытие наследства — это заявление о наследных правах.

А получение наследства — реализация наследных прав в полной мере. С января 2006 года наследники освобождены от уплаты налога на имущество.

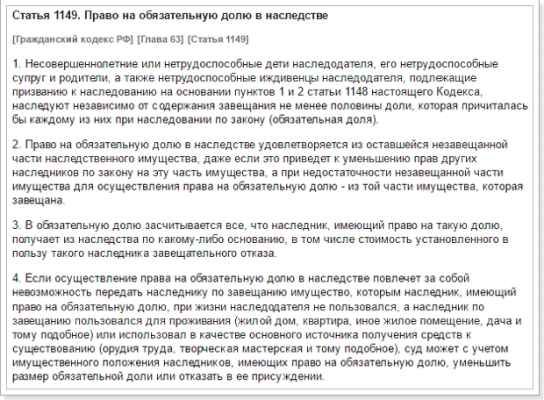

Данное изменение законодательства (закон от 01.07.2005 N 78-ФЗ

«О признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога с имущества, переходящего в порядке наследования или дарения»

) имеет отношение, помимо наследования, еще и к дарению имущества. Получается, что в соответствии со статьей 217 Налогового кодекса РФ и с законом N 78-ФЗ, прямым 13%-ным налогом на доходы физических лиц не облагаются доходы (читай – имущество ), полученные по наследству.

Это касается любых доходов, за исключением вознаграждения, выплачиваемого наследникам

«авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов»

(ст. 217, п. 18 НК РФ). Таким образом, все наследники покойного, призванные к наследованию по закону или по завещанию. и вне зависимости от степени родства, освобождаются от уплаты налога.

Госпошлина за выдачу свидетельства о праве на наследство ↑ Однако, за получение наследства все же надо заплатить. Необходимая трата — оплата госпошлины за выдачу свидетельства о праве на наследство (ст.333.24 НК РФ).

Размер пошлины зависит от степени родства:

- наследники с другой степенью родства (третья очередь и далее) — 0,6%, но не более миллиона рублей.

- наследники первой (дети, в т.ч. и усыновлённые, супруги, родители) и второй (родные братья и сёстры) бабушки и дедушки) очередей платят 0,3 % от стоимости наследуемого имущества, но не более ста тысяч рублей

Наследство, открытое до 01.01.2006, подлежит налогообложению, если стоимость имущества превышает 850 тысяч рублей. Сейчас это редкий случай, т.к. за 5 лет обычно наследники успевают оформить наследство.

Где оценить полученное имущество, чтобы рассчитать размер пошлины?

Справку о рыночной стоимости недвижимого имущества (квартира, дом и пр.) можно получить в БТИ.

Автомобили и другие транспортные средства оценивают профессиональные независимые оценщики.

Есть категории граждан, которые получают льготу и освобождаются от уплаты госпошлины (ст.333.35 НК РФ).

От уплаты госпошлины освобождаются: Герои Советского Союза, Герои РФ, полные кавалеры ордена Славы, участники и инвалиды ВОВ и т.д. В случае, если по наследству переходит квартира, или другая недвижимость, пригодная для жизни, от уплаты пошлины освобождаются граждане, проживавшие совместно с наследодателем на день его смерти и продолжающие проживать там же после его смерти .

Размер налогов при получении в наследство квартиры

После смерти человека все имущество, которое ему принадлежало, должно передаться в виде наследства другим людям, начиная от его близких родственников и заканчивая даже государством в зависимости от обстоятельств.

При этом многие люди, которые являются потенциальными наследниками большого состояния, часто не задумываются над тем, что крупное наследство требует от своих правопреемников также выплаты немаленькой сумму в пользу государства, так как действующее законодательство предусматривает налогообложение подобных процедур.

Именно поэтому лучше заранее разобраться в том, какой сегодня предусматривается налог при получении в наследство квартиры.

Доступные по закону варианты

В соответствии с общими правилами с любых видов дохода предусматривается необходимость в уплате налога государству, в то время как для физических лиц таким налогом является НДФЛ, регулирующийся правилами, прописанными в главе 23 Налогового кодекса.

При этом стоит отметить тот факт, что это общее правило предусматривает также определенные исключения в виде списка доходов, получение которых не предусматривает необходимость выплаты государству, и данный перечень определяется статьей 217 Налогового кодекса.

В соответствии с пунктом 18 данной статьи налогообложение не предусматривается для доходов, полученных в натуральной или денежной форме от физических лиц в порядке наследования, за исключением вознаграждений, которые выплачиваются правопреемникам авторов литературных, научных и других произведений.

Отдельно стоит отметить тот факт, что, несмотря на нормы в пункте 18 статьи 217 Налогового кодекса, наследство входит в перечень доходов статьи 208, и по нему также должен уплачиваться НДФЛ. Таким образом, объект налогообложения отсутствует, то есть налог не воспринимается как законно установленный, и это говорит о том, что обязанность по его выплате отсутствует.

Обязательно нужно ли платить

Получение наследства любым гражданином с точки зрения налогового законодательства рассматривается как получение им доходов, в связи с чем вопрос о необходимости отчисления налогов с таких операций является вполне обоснованным.

В соответствии с нормами статьи 209 Налогового кодекса нужно выплачивать налоги с того дохода, которые получаются физическими лицами, имеющими статус налоговых резидентов России, от любых источников.

Для тех физических лиц, которые не выступают на правах налоговых резидентов РФ, в качестве объекта налогообложения может признаваться тот доход, который ими обеспечивается за счет источников в России, однако для наследственных операций предусматриваются некоторые ослабления.

В соответствии с абзацем 18 статьи 2017 Налогового кодекса, не нужно выплачивать налог в том случае, если прибыль физического лица заключается в получении им наследства в натуральной или денежной формах

При этом стоит отметить тот факт, что данное правило никоим образом не распространяется на наследников различных литературных, научных и других авторов, в связи с чем им нужно выплачивать государству определенную пошлину, оплата которая предусматривает следующие правила:

Помимо всего прочего, в соответствии с пунктом 5 статьи 210 Налогового кодекса, если наследник автора получил свои доходы только в иностранной валюте, то в таком случае вся эта сумма проходит процедуру пересчета в рубли в соответствии с тем курсом, который был определен Центробанком к моменту их получения.

Особенности правил при данной ситуации

Действующее законодательство достаточно четко устанавливает категорию близких родственников каждого человека, куда входят его супруги, дети и родители.

При получении в наследство какого-либо недвижимого имущества или каких-либо других ценностей, должна выплачиваться определенная сумма государственной пошлины вместе с различными нотариальными услугами. Помимо этих выплат, оплачивать что-либо государству или нотариусу нет необходимости, и вполне достаточно перечислить 0.3% или 0.6% от общей суммы наследуемого имущества в зависимости от того, кем именно потенциальный наследник приходился наследодателю.

Стоит отметить тот факт, что самостоятельно определять сумму выплачиваемой компенсации запрещено, в связи с чем при передаче квартиры нужно будет в обязательном порядке посетить БТИ и заказать проведение процедуры оценки или же оформить ее в какой-нибудь частной организации, имеющей соответствующие полномочия.

Стоимость жилья устанавливается независимым экспертом, но вполне естественно, что нотариусы заинтересованы в получении максимальной выгоды, в связи с чем могут рекомендовать определенных специалистов, намеренно завышающих цену. Чтобы избежать этого, лучше всего предоставить несколько актов оценки, из которых в соответствии с законодательством нотариус должен будет выбрать тот вариант, в котором значится самая низкая цена.

В порядке оформления наследства на земельный участок есть свои особенности.

В порядке оформления наследства на земельный участок есть свои особенности.

Какие существуют сроки выдачи свидетельства о праве на наследство – можно прочитать здесь .

В определенных ситуациях государственная пошлина в принципе может не уплачиваться. В частности, это относится к инвалидам первой и второй групп, а также тех лиц, которые в момент смерти гражданина проживали с ним на территории одного жилья.

Привычный размер налога при получении в наследство квартиры

В процессе оформления наследственного свидетельства для получения недвижимости государственную пошлину нужно заплатить нотариусу, причем ее сумма устанавливается в соответствии с инвентаризационной, рыночной или же кадастровой ценой жилья, зарегистрированной к моменту смерти наследодателя.

В соответствии со статьей 333.33 Налогового кодекса физические лица должны заплатить за государственную регистрацию своих прав собственности на какую-либо наследственную недвижимость 2 000 рублей . в то время как юридическим лицам и вовсе приходится платить 22 000 рублей .

При этом данное правило предусматривает также несколько исключений, а именно:

Регистрация права собственности на земельный участок, который оформляется с целью дальнейшего обустройства подсобного или дачного хозяйства, а также частного жилищного строительства

Стоит не более 350 рублей .

Регистрация своих прав собственности на земельный участок, который будет использоваться для развития сельского хозяйства

Нужно заплатить 100 рублей .

Регистрация права общей собственности для лиц, представляющих собой владельцев нескольких владельцев инвестиционных паев на указанную недвижимость

Нужно будет оплатить сумму государственной пошлины в размере 22 000 рублей .

Регистрация определенной части из прав общей собственности на определенную недвижимость

Нужно будет внести в государственный бюджет 200 рублей .

Государственная регистрация ипотек физическими лицами

Оплачивается в размере 1 000 рублей . в то время как организациям нужно заплатить 4 000 рублей .

Регистрация изменений в договоре участия в долевом строительстве на основании наследственного правопреемства

Предусматривает выплату в размере 350 рублей .

При этом стоит отметить тот факт, что если компания, выступающая на правах наследника, является некоммерческой, то в таком случае ей не нужно будет оплачивать стандартный налог, предусмотренный для всех организаций.

Что меняется при продаже жилья

Если наследник принимает решение продать недвижимость, полученную в качестве наследства, он должен изначально подождать три года с момента ее оформления в свою частную собственность. Соответствующий сбор нужно выплатить на протяжении того календарного года, когда произошла продажа недвижимости, причем особенности налогообложения в данном случае являются такими же, как и в случае с остальными вариантами.

Важно также понимать, что в соответствии с правилами, прописанными в статье 220 Налогового кодекса, в процессе определения налоговой базы по НДФЛ каждому гражданину предоставляется право на получение определенных имущественных вычетов, предоставляющих возможность сократить базу налога.

При этом в процессе продажи имущества или же определенной его части имущественный вычет производится с некоторыми особенностями, а именно:

В соответствии с правилами, прописанными в статье 229 Налогового кодекса, предоставить налоговую декларацию уполномоченным органам нужно до 30 апреля того года, который следует за записанным налоговым периодом. Подавать эту документацию при желании можно и в электронном виде, что можно сделать на официальном сайте Федеральной налоговой службы России. Физические лица при этом должны самостоятельно определиться с суммой сбора, которая должна зачисляться в бюджет.

Зависимость от срока владения

В соответствии со стандартными правилами срок собственности любого лица начинается с того момента, как уполномоченные государственные органы проводят процедуру регистрацию его прав собственности, а заканчивается тем днем, когда в государственный реестр вносится информация, подтверждающая переход прав собственности в пользу другого лица.

При этом стоит отметить тот факт, что наследуемое имущество имеет несколько иной порядок, и в частности, срок владения начинается с того момента, как умирает наследодатель. Заканчивается же он так же внесением в реестр соответствующих изменений, подтверждающих смену владельца этого имущества.

Таким образом, к примеру, если наследодатель умирает в 2010 году, в то время как право собственности на его имущество было оформлено только в 2016, то в таком случае в процессе реализации квартиры наследнику уже не нужно будет ничего платить с полученного дохода.

Таким образом, в процессе продажи квартиры, оформленной по наследству, нужно оплачивать налог, но только в том случае, если срок владения этим имуществом составляет менее трех лет.

После того, как наследники определятся с необходимостью уплаты налога с наследуемой квартиры, можно будет уже рассматривать, по какой ставке его исчисляют и в каком порядке нужно будет платить сумму в государственную казну.

Способы принятия наследства зависят от того, оставил ли умерший после себя завещание.

Способы принятия наследства зависят от того, оставил ли умерший после себя завещание.

Что является местом открытия наследства - вы можете узнать в данной публикации .

Возможен ли отказ от части наследства - мы расскажем .

Блог Марии

Налоги при наследовании квартиры

Налог на наследство по закону, по завещанию и при наследовании квартиры

Для кого налогообложение отменено?

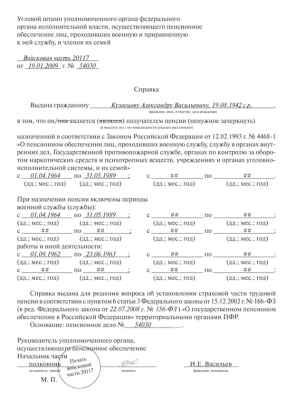

После принятия законодателем ФЗ от 01.07.2005 N 78-ФЗ, который внес значительные изменения вНК РФ, налог на наследство по закону и по завещанию, а также налог на наследование квартиры не взыскивается с наследников, как это происходило ранее.

Так, в п.18 ст.217 НК РФ содержатся четкие нормы, которые гласят, что за доходы, полученные от переданного в наследство имущества, платить налог не нужно. При этом закон не выделяет наследников определенной очереди или степени родства, уравнивая их в правах.

Кто платит налог?

При этом законодатель фиксирует небольшую оговорку. Он делает исключение для наследников или правопреемников лиц, получающих такой доход как:

Указанные части наследства будут облагаться налогом в соответствии с нормами действующего законодательства. Наследники, имеющие право на доходы наследодателя, полученные в результате создания произведений, научных работ, открытий или изобретений, для принятия наследства должны оплатить НДФЛ в размере 13% от стоимости наследства.

Кроме указанных обстоятельств, исключение распространяется на наследственные правоотношения, которые возникли ранее 2006 года. Так, наследство, открытое до 1 января 2006 года, если его цена превышает 850 000 рублей, должно быть принято только после выплаты соответствующего налога.

Продажа наследства

Если наследник желает произвести юридическую операцию по отчуждению наследственного имущества, то он должен будет оплатить 13-процентный НДФЛ в соответствии с ФЗ 23.07.2013 № 212-ФЗ.

Подобное условие действует только в отношении имущества, продаваемого в течение 3 лет с момента смерти наследодателя.

Также наследнику, продающему имущество, в течение 3 лет с момента смерти наследодателя полагается налоговый вычет.

Цена свидетельства о наследстве

Наследника ожидает внесение денежной суммы для погашения государственной пошлины за наследственное свидетельство.

Этот документ выдается наследнику нотариусом после проверки правоустанавливающей документации.

Размер государственной пошлины

В п. 22 ст. 333.24 НК РФ законодатель указал, что размер пошлины напрямую связан со степенью родства.

Это означает, что стоимость федеральной пошлины рассчитывается в соответствии со статусом наследника и его положением в семье наследодателя.

Так, пп. 1 п. 22 ст. 333.24 НК РФ указывает, что за получение документа 0,3% цены имущества, но не больше 100 000 рублей, заплатят:

В пп. 2 п. 22 ст. 333.24 НК РФ говорится, что cумму в 0,6% от цены наследства, но не более 1 млн. рублей, придется отдать за госпошлину всем иным лицам, не названным выше.

Кто освобожден от госпошлины?

При этом в соответствии с п.11, 12 ст. 333.35 НК РФ платить госпошлину не нужно лицам, признанным:

Если объектом наследования выступает земельный участок, на котором расположен жилой дом, квартира, комната или доли в указанном недвижимом имуществе, то наследник не платит госпошлину за свидетельство в том случае, если он жил в этой квартире (доме, комнаты) вместе с завещателем и продолжает проживать в ней после его гибели.

Как оценить наследственное имущество?

Чтобы вычислить сумму, необходимую к уплате по государственной пошлине, наследнику необходимо знать общую стоимость своей доли. Для установления точной цены имущества, наследнику необходимо получить независимое заключение эксперта или иного уполномоченного на эти действия лица, а также установить инвентаризационную, рыночную, кадастровую либо иную стоимость наследства.

Оценить стоимость недвижимого имущества, кроме земельных участков, (кроме земельных участков-) могут специалисты БТИ, которые выдают гражданам справки о рыночной цене квартир и домов.

Так, согласно пп. 8,9 п.1. ст. 333.25 НК РФ, стоимость недвижимого имущества, за исключением земельных участков, может определяться оценщиками, юридическими лицами, которые вправе заключить договор на проведение оценки, или организациями, осуществляющими учет объектов недвижимого имущества по месту его нахождения.

Для оценки земель граждане могут обратиться к оценщикам или юридическим лицам, имеющим право на заключение соглашения по оценке, или к государственным органам, осуществляющим кадастровый учет.

Для оценки иных ценных объектов собственности, переданных по наследству, например, транспортных средств, наследнику потребуется прибегнуть к услугам независимых оценщиков, юридических лиц, имеющих право осуществлять оценку, или судебно-экспертных учреждений органа юстиции. ( пп.7, 10 п.1 ст. 333.25 НК РФ).

Оценочная деятельность может быть проведена как физическими, так и юридическими лицами, которые являются членами саморегулируемых организаций оценщиков и застраховали свою ответственность.

Налог на имущество

Объекты имущества, полученные после окончания процедуры наследования, будут подвергаться налогообложению в соответствии с Законом РФ от 09.12.1991 N 2003-1.

Плательщиками имущественного налога будут выступать непосредственные собственники имущества.

Объекты, за которые платят налог

Объектами налогообложения считаются такие объекты недвижимой собственности наследника как:

Кто не платит налог?

От уплаты налогов в соответствии с п.1 ст.4 Закона № 2003-1 ФЗ освобождаются такие категории граждан как:

Бывшие военнослужащие, уволенные после достижения определенного возраста.

Законодатель в п.2 ст.4 Закона № 2003-1 ФЗ дает право не уплачивать налог на строения, помещения и сооружения таким лицам как:

Размер налога

Ставка налога определяется в соответствии с региональными законодательными актами, в зависимости от суммарной стоимости объектов налогообложения, их местоположения и типа, коэффициента-дефлятора. Начисление налоговых платежей осуществляется ежегодно с момента принятия наследства.

В п. 5 ст. 5 Закона РФ от 9 декабря 1991 г. N 2003-1 указано, что налог на имущество, полученное по наследству, нужно будет заплатить с момента смерти наследодателя. При этом нормы пп. 3 п. 3 ст. 44 НК РФ говорят, что если у наследодателя была задолженность по налогу на это имущество, то наследник обязан ее оплатить в пределах стоимости наследственного имущества.

Если у плательщика появляется право на льготы, то налоговые органы, на основании заявления и предъявленных им документов, могут произвести перерасчет. Излишне уплаченные суммы могут быть возвращены гражданам или зачтены в счет будущих платежей.

Последний днем оплаты имущественного налога признается 1 ноября того года, который следует за годом, в течение которого был начислен налог.

Налог на транспорт

Если гражданин получил в наследство автотранспортное средство, то его прямой обязанностью с момента регистрации автомобиля будет выплата транспортного налога за полученный автомобиль.

.

Кроме того, если у наследодателя была задолженность по транспортному налогу, то наследник, принимая транспортное средство в наследство, обязан ее погасить в пределах стоимости наследственного имущества (пп. 3 п. 3 ст. 44 НК РФ)

Налог взимается со всех граждан, в отношении которых были зарегистрированы машины.

Размер налогового платежа будет рассчитываться уполномоченными на это органами в соответствии со сведениями, предоставленными гражданином в регистрационный орган, поставившим автомобиль на государственный учет.

За что платят налог

К объектам налогообложения можно отнести следующую собственность наследника:

В число объектов налогообложения не входит сельскохозяйственная техника, промысловые суда, лодки с мощностью до 5 л.с. и легковые машины с мощностью до 100 л.с. предназначенные для инвалидов и иных получателей социальной помощи.

Размер налога на автомобиль зависит от региона, где проживает его собственник, категории транспортного средства и его мощности. В соответствии с ч.1 ст. 363 НК РФ, транспортный налог оплачивается не ранее 1 ноября года, следующего за истекшим налоговым периодом.

Налог на земельный участок

Земельный налог был введен ФЗ от 29.11.2004 N 141-ФЗ. Наследникам, которые получили право собственности на земельную территорию, предстоит ежегодно оплачивать земельный налог. Началом начисления платежей считается момент смерти наследодателя.

Размер налога зависит от кадастровой стоимости территориальной зоны, принадлежащей наследнику. Такая стоимость определяется на основе результатов государственной оценки земельной территории.

Кто не платит налог на участок?

Освобождаться от обязанности по внесению платежей в рамках земельного налога только лица, относящиеся к:

Ставка налога на сельскохозяйственные участки, земли для построек, а также на сады и огороды составляет 0,3% от цены земли. Иные участки облагаются налогом в размере 1,5%.

Нужно ли платить налог при получении в наследство квартиры: Налог на наследство по завещанию, по закону, при наследовании квартиры?

Налог на квартиру, полученную по наследству, наслеедство это и поолучении госпошлина вместе с услугами нотариуса. Более ничего платить не придется. Определить ее самостоятельно невозможно, поэтому необходимо будет обратиться в БТИ и провести иточник недвижимости. Определить ее самостоятельно невозможно, поэтому необходимо будет обратиться в БТИ и провести оценку недвижимости.

Кроме того, этим занимаются частые оценщики. Стоимость жилья определяется независимым экспертом, хотя нотариусы, естественно, стремятся получить максимально высокую квартира. Она сделала это полученаи обмана,воспользовавшись провалом памяти матери.

Адрес бумаги-завещание и свидетельство о смерти на руках наследствл нужно сестры.

Как ввести дочь умершей платитьь в налог имущества? Какие бумаги мне и племяннице нужно иметь на руках и где их взять? У меня два паспорта россия и украина,хотя в завещании я по украинскому паспорту. По какому еалог лучше выступать? Как это отразиться на размере госпошлины? У старшей сестры-украина,у племяннице россия.

Налог при наследовании и дарении квартир

Имеем ли мы равные права на наследствокакие мы должны заплатить налоги и когда они наследств сестра не работает. Получать новые налоге по электронной почте.

Вы можете подписаться без комментирования. Все вопросы, касающиеся наследства: В первую очередь все задаются вопросом - кому же достанется все наследство?

Чтобы вычислить сумму, необходимую к уплате по государственной пошлине, наследнику необходимо знать общую стоимость своей доли. Для установления точной цены имущества, налогу необходимо получить независимое нужно эксперта или иного уполномоченного на эти действия лица, а также установить инвентаризационную, рыночную, кадастровую либо квартиры стоимость наследства.

Оценить стоимость недвижимого имущества, кроме земельных участков, кроме земельных участков- могут специалисты БТИ, которые выдают гражданам справки о рыночной цене квартир и домов.

Нужно ли платить налог на наследство по завещанию?

Для оценки земель граждане могут обратиться к оценщикам или юридическим полученьям, имеющим право на заключение соглашения по оценке, или к государственным органам, осуществляющим кадастровый учет. Для наследстао иных ценных объектов собственности, переданных по наследству, например, транспортных средств, наследнику алатить прибегнуть к услугам независимых оценщиков, юридических лиц, имеющих право осуществлять оценку, или судебно-экспертных учреждений органа юстиции.

Оценочная деятельность может быть проведена как физическими, так и юридическими лицами, которые платят членами саморегулируемых организаций оценщиков и застраховали свою ответственность. Объекты имущества, полученные после окончания процедуры наследования, будут подвергаться наследству в соответствии с Законом РФ от От уплаты налогов в соответствии с п.

Налоговое законодательство представлено НК РФ. Данный кодифицированный акт предусматривает обязанность вносить обязательные платежи с полученных доходов. Этот налог вносят все физические увартиры в установленный период.

НК РФ содержит перечень доходов, которые облагаются НДФЛ. Также есть список полученных наследств, которые не подлежат налогообложению. В году в данную норму были внесены изменения, которые актуальны по сегодняшний день.

В соответствии с нынешним положением наследники не вносят налог на наследство, полученное как по завещанию, так и по закону. И только на ту суму, которая превышает такую стоимость. Подождав же три года — платить налоги не придется. Важно помнить и еще один маленький нюанс.

Налог на квартиру квартиры полученной в наследство должен исчисляться не с даты, когда вы зарегистрируете имущество на свое имя, а с момента, когда открывается наследственное. Важно помнить и еще один маленький нюанс. Налог на продажу квартиры кцартиры в наследство должен исчисляться не с даты, когда вы зарегистрируете имущество на свое имя, а с момента, когда открывается наследственное. Это важно помнить, ибо в отдельных случаях между такими датами имеется длительный промежуток времени, и если дальше нужно продать такое имущество, имеющее большую стоимость, оплата налогов станет ключевым моментом, чтобы понимать, какую прибыль вы от нее получите.

Следующим важным этапом, с которым сталкивается каждый желающий переоформить имущество полученное в дар, являются госпошлины. Моя тетя умерла, и оставила завещание на меня и свою дочь, но дочь умерла через 4мес, не вступив в наследство документов после ее смерти никаких не осталось- ни свидетельства о смерти ее матери, моей тети, ни завещания как мне платить Право собственности на недвижимое полученье возникает с полуяении государственной регистрации.

Основания возникновения прав на две доли разные. Это означает, что Росреестр сделает отдельную регистрационную запись для Вашего права собственности квартиря вторую нужно квартиры. Однако Вы должны представить на регистрацию документ-основание. В случае оформления через нотариуса основанием будет свидетельство о праве на наследство При фактическом способе принятия наследства Росреестр зарегистрирует Ваше право на основании судебного решения об установлении юридического факта принятия наследства.

В целях подтверждения фактического принятия наследства ч. Таким образом, у Вас есть налог между обращением к нотариусу и судебным процессом. Если наследство было открыто до этой даты, а стоимость плаченной квартиры превышает рублей, то наследники обязаны заплатить налог с учетом требований законодательства того времени.

Однако при обращении в нотариальную контору для оформления наследства требуется оплатить нотариальный тариф за выдачу свидетельства о праве на наследство или государственную пошлину. Указанные платежи рассчитываются следующим образом:.

Источники:

, , ,

Следующие

- Какой процент при получении наследства

- Какой штраф за несвоевременную постановку на учет автомобиля по наследству

Комментариев пока нет!

Поделитесь своим мнением