Берут ли налог с продажи квартиры полученной по наследству

Нужно ли платить налог с продажи квартиры?

В Российской Федерации приходится платить не только один налог – с заработной платы.

В нашей стране существует множество разнообразных налогов, причем один из них достоин пристального внимания – налог, уплачиваемый продавцом при реализации собственной квартиры.

Платить данный налог необходимо не во всех случаях – иногда этой процедуры можно избежать.

Если вы в ближайшее время планируете продавать свою квартиру, данное руководство поможет узнать вам, потребуется ли выплачивать налог в вашем случае продажи своей квартиры.

Что нужно знать?

Перед тем, как продать квартиру, следует знать несколько моментов касательно уплаты налога:

Также в этом деле есть и другие нюансы, о которых вы сможете узнать далее.

Правовое регулирование

Стоит отметить, что, начиная с 2015 года действуют новые правила, которые устанавливают сроки уплаты и освобождения от налогов.

Так, для квартир, купленных в 2015 году, пограничный срок составляет уже не три года, а пять лет.

Существуют некоторые отклонения от принятых изменений – граждане, которые обзавелись квартирой не посредством покупки, а в результате приватизации или получения в дар, могут освободиться от уплаты налогов уже через три года.

Кто платит?

При продаже квартиры налог взимается непосредственно с продавца жилья.

Так как продажа квартиры считается официальным доходом, на который в России устанавливается налог в 13%, продавец обязан его выплатить в налоговый орган при соблюдении определенных условий (квартира до трех лет в собственности и стоимость разницы сделки от одного миллиона рублей).

Налог с продажи квартиры

Главную роль при определении необходимости уплаты продавцом налога с реализованной квартиры играют два основных фактора, указанных далее:

Следует отметить, что решающее значение имеет не общая стоимость продажи квартиры, а разница между суммой, которая была отдана за покупку жилья и суммой, указанной в договоре о продаже недвижимости.

Если разница превышает 1 млн. рублей, придется уплачивать налоги.

С временем нахождения квартиры в собственности тоже не все так просто:

Для физических лиц

Налог с продажи квартиры в 2017 году для физических лиц составляет 13%, как и в предыдущие года. Сразу после оформления сделки собственник обязан подать декларацию в налоговый орган по месту прописки.

Также есть возможность получить налоговый возврат при продаже квартиры, который станет хорошей возможностью законным путем снизить сумму, которую необходимо уплатить в счет НДФЛ при реализации собственной недвижимости.

Образец декларации для продажи квартиры можно скачать здесь .

Для физических лиц действуют все правила, которые указаны в данной статье. Они распространяются на большинство категорий.

Полученной по наследству

Если реализуемая вами квартира была передана вам по наследству, то независимо от срока ее нахождения в вашей собственности и суммы продажи налог взиматься не будет.

Подобные правила действуют и для квартир, полученных по договору дарения – платить НДФЛ нет нужды.

Менее 3 лет в собственности

Если квартира, которую вы хотите продавать, зарегистрирована за вами менее трех лет назад, необходимость оплаты налога будет определяться двумя различными вариантами:

Таким образом, все зависит от стоимости квартиры.

Именно по этой причине иногда продавцы проводят различные махинации, продавая квартиру по официальной версии дешевле пограничной суммы, указанной выше, получая остальную часть денег обходным путем, избегая тем самым уплаты налога.

Для пенсионеров

Для собственников пенсионного возраста, желающих продать квартиру, действуют правила, которые аналогичны установленным в отношении других категорий граждан – лицам пенсионного возраста также необходимо будет подать налоговую декларацию, чтобы узаконить сделку и оградить себя от штрафов и других проблем с налоговой.

Пенсионеры также имеют право воспользоваться налоговым возвратом, чтобы снизить свои расходы на выплату НДФЛ.

Образец договора купли-продажи 2017 года позволит правильно оформить документ.

Образец договора купли-продажи 2017 года позволит правильно оформить документ.

Какие документы нужны для продажи квартиры в 2017 году? Полный перечень тут .

Как рассчитать?

Для того, чтобы максимально точно рассчитать размер НДФЛ при реализации своей квартиры, вы можете воспользоваться следующей формулой: НДФЛ = (стоимость продажи – стоимость покупки) * 13%.

В случае, если вы собираетесь подать документы на вычет в размере миллиона рублей, вместо стоимости покупки в формулу необходимо подставить сумму полученного вычета.

Процент

При продаже квартиры взимается подоходный налог, размер которого составляет 13%. Да, это тот самый налог, которым облагается официальная заработная плата.

Так как реализация своего жилья является доходом, при выполнении определенных условий придется уплатить 13% налога.

Есть ли льготы?

Налоговые льготы (освобождение) при продаже квартиры действуют в следующих случаях:

Получить освобождение от уплаты НДФЛ с реализации квартиры можно сразу в нескольких случаях – довольно неплохие шансы оградить себя от существенных затрат.

Нужен бланк предварительного договора купли-продажи квартиры? Смотрите здесь .

Какой порядок оформления купли-продажи квартиры? Подробная информация в этой статье .

Можно ли уменьшить размер?

Существует несколько способов уменьшения или компенсации налога с продажи квартиры:

- Ожидание рубежного срока. Если подождать три года с момента покупки квартиры, можно законно и без проблем «уклониться» от уплаты налога в 13%.

- Продажа жилья по цене ниже одного миллиона рублей. Этот способ не подойдет, если ваш покупатель собирается брать ипотеку. Также при значительном занижении суммы можно привлечь нездоровое внимание со стороны налоговых органов.

- Продажа единственной недвижимости в собственности – в такой ситуации владелец полностью освобождается от обязательной уплаты налога.

- Получение вычета. При продаже квартиры можно получить вычет, после чего вычесть его из суммы сделки, и платить налог с этой разницы.

Как видите, налог с продажи квартиры более чем реально уменьшить.

Для этого пользуйтесь только законными способами, так как после привлечения внимания налоговой можно обрести большие проблемы вплоть до ареста квартиры, что сделает ее продажу просто невозможной.

На видео о налогообложении при продаже недвижимости

Налог с продажи квартиры перешедшей по наследству

Уплата налогов при продаже наследственного имущества

Затем оставшуюся сумму умножают на 13%, это и будет составлять сумму налога с проданного имущества. Если вы унаследовали долю в общем имуществе. и все собственники решились на продажу наследства. То в том случае, если сумма дохода превышает 1 000 000 рублей, остаток следует разделить на число собственников, и каждый из них уплачивает свой налог в 13%. Доходы от продажи наследства распределяют согласно долям, а если наследство получил ребенок, то налог за него оплачивают родители. Давайте разберем на примере, что может случиться, если вы не хотите платить полный налог при продаже наследства. Некоторые собственники хотят сэкономить на уплате 13%-го налога на полученные доходы от продажи наследства, и указывают сумму, меньшую, чем 1 000 000 рублей, хотя она стоит гораздо дороже.

Уплата налога с продажи квартиры или дома полученного по наследству

Чтобы грамотно рассчитать и оплатить налоговые выплаты, требуется тщательно ознакомиться с особенностями налогового законодательства. Когда требуется уплата налога с продажи наследства? После гибели гражданина или признания его погибшим по заключению судебной инстанции вся принадлежащая ему собственность переходит к правопреемникам в порядке законной очерёдности или в соответствии с текстом оставленного завещания (2 часть 218 статьи ГК РФ).

Налог с продажи квартиры, полученной по наследству

Досталась после размена. Но ведь квартира была приобретена (досталась по размену) когда они были в браке. Играет ли это какую либо роль? Вот в этом письме Минфина рассматривается ситуация, похожая на ситуацию Вашей мамы. Это письмо является официальным документом только для человека, задавшего в Минфин этот вопрос. Но ведь Ваша мама может написать в Минфин аналогичный запрос и велика вероятность, что она получит такой же ответ! ПИСЬМО МИНФИНА РОССИИ ОТ 02.04.2013 № 03-04-05/9-326 Письмо [Вычет по НДФЛ: супруга в 2012 году в связи со смертью мужа вступила в наследство по закону на квартиру и земельный участок, нажитые в браке, которые в 2013 году планирует продать] Вопрос В браке с мужем с 1976 года.

По наследству перешла квартира и собираюсь ее продать - какие налоги?

Основание п.18 ст. 217 НК РФ. Спасибо за положительный отзыв и оценку моего ответа.

Олег Эдуардович (06.04.2016 в 13:28:20) Налогообложение дохода от продажи квартиры, доставшейся в наследство, имеет свои нюансы. Если продавец являлся собственником квартиры более 3 лет(отсчёт ведётся с момента смерти наследодателя), то он освобождается от уплаты налогов.

Налог с продажи квартиры перешедшей по наследству

А чтобы не платить, владельцу квартиры нужно ждать три года. Есть тут и свои нюансы: Платить налог не придется, даже если квартира в собственности менее 3 лет, при условии, что продажная стоимость квартиры равна или меньше 1 млн рублей. Налог не потребуют, если квартира продана дешевле, чем куплена.Закон был принят 90-е годы для предотвращения спекуляций на рынке недвижимости.

Налог от продажи квартиры полученной по наследству

17.1 ст. 217 Кодекса не подлежат налогообложению налогом на доходы физических лиц доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более, а также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более. Таким образом, если срок владения квартирой, перешедшей по наследству, составляет более трех лет со дня открытия наследства, то доход от ее продажи не подлежит налогообложению налогом на доходы физических лиц. Позиция изложена в Письме от 8 июня 2011 г.

Нужно ли платить налог при продаже квартиры полученной по наследству?

Как избежать налога с продажи наследуемой квартиры

Жилищный Консультант

Налоги при получении квартиры в наследство

Налогообложение квартиры полученной по наследству

До начала 2006 года, налогообложение имущества, полученного в наследство или в дар, регулировалось законодательным актом от 1991 года (ФЗ № 2020-1 ). Устанавливалось, что любое имущество, получаемое в наследство, относится к объектам налогообложения общего характера. Налог на наследство квартиры определялся НК РФ и оплачивался непосредственно наследником. От налоговых сборов освобождались исключительно льготные категории граждан. конкретно определенные законодательством:

Все остальные случаи наследования подпадали под налоговые выплаты. Регистрация права собственности на жилое помещение, переходящее по праву наследства, производилась исключительно по факту уплаты всех установленных государственных сборов.

В июле 2005 года вступил в силу федеральный законодательный акт (ФЗ № 78 ), который внес существенные корректировки в налоговое законодательство. С января 2006 года все недвижимое имущество, полученное в наследство (как по завещанию, так и по другим обстоятельствам), более не облагается налогами. Таким образом, действующее законодательство отменило налог на вступление в наследство квартиры . Установлено, что любое унаследованное имущество не относится к субъектам налогообложения — никаких выплат при наследовании жилья производить не нужно.

Налог с продажи квартиры, полученной по наследству

Законодательством регламентируется, что гражданин вступает в фактическое владение недвижимостью непосредственно после выдачи ему наследственного свидетельства. Окончательное оформление недвижимости дает гражданину право распорядиться ей по своему усмотрению, в том числе: выставить на продажу. сдать в аренду. обменять на другую жилплощадь.

Все сделки по купле-продаже недвижимости и любого другого имущества облагаются НДФЛ. Таким образом, налог при продаже квартиры по наследству должен быть оплачен в размере, установленном налоговым законодательством (статьи 208 и 209 НК ). Полная сумма выплат составляет 13% от оценочной цены недвижимого имущества. Законодательством предусмотрена возможность получить однократный налоговый вычет, размер которого не может превышать одного миллиона рублей.

Имущество и иные доходы, которые не облагаются НДФЛ, регулируются статьей 217 Налогового Кодекса . Установлено, что сделка по продаже недвижимости, доставшейся по праву наследства, не облагается налоговыми сборами в том случае, когда отчуждаемая жилплощадь находится в собственности три года и более . Следует учитывать, что указанный срок отсчитывается с самого момента смерти родственника и фактического вступления наследника во владение недвижимостью, а не со времени законодательного оформления права собственности.

Наиболее популярные вопросы и ответы на них по налогам при получении квартиры в наследство

Вопрос: Добрый день. Унаследовала квартиру от бабушки. Нужно ли оплачивать какие-либо пошлины или дополнительные платежи у нотариуса, и в какой срок . Спасибо. Виолетта

Ответ: Здравствуйте, Виолетта. Один из ключевых вопросов, связанных с налогообложением унаследованного имущества — обязательные дополнительные платежи . Наследуемая недвижимость не облагается налоговыми сборами, но для фактического вступления в право собственности на жилье, а также для получения свидетельства о праве на наследство, необходимо заплатить государственную пошлину. Законодательством установлена зависимость размера пошлины от степени родства (ст. 332.24 НК РФ ).

Близкие родственники являются наследниками первой очереди. Лица, относящиеся к этой группе обязаны заплатить в государственный бюджет сумму, равную 0,3% от оценочной стоимости квартиры. К наследникам первой очереди относятся следующие категории лиц:

Граждане, не относящиеся к перечисленным категориям, обязаны оплатить сумму, равную 0,6% от оценочной стоимости жилья.

Пример по налогам при получении квартиры в наследство

Гражданину Иванову досталась в наследство трехкомнатная квартира, которая находится в долевой собственности с двумя другими наследниками. Общая доля гражданина Иванова — 33% . Может ли Иванов продать свою долю в квартире, и облагается ли такая сделка налогами . Министерство Финансов сделало разъяснение, на основании которого в этом случае действуют общие положения о продаже унаследованной недвижимости:

Если гражданин Иванов выкупит все оставшиеся доли и станет единственным собственником недвижимости, то общие положения о наследстве распространяются на всю квартиру, вне зависимости от того, когда действующим собственником были выкуплены остальные доли.

Заключение

Процедура вступления в права наследования квартиры и сделки по продаже наследуемой недвижимости регулируются гражданским и налоговым законодательством. В соответствии с основными законодательными положениями можно выделить следующие факты:

Список законов

Вам будут полезны следующие статьи

Особенности продажи квартиры, доставшейся по наследству

Процесс продажи начинается после получения прав собственности

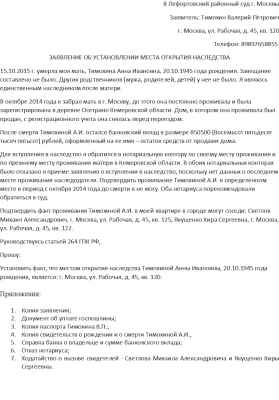

Процедуре продажи квартиры всегда предшествует сбор докуметации. Если будет идти речь про унаследованную недвижимость, то ее будущему владельцу сперва нужно заняться оформлением документа, указывающего на получение прав на это жилье. Ему следует обзавестись

Все документы, обозначенные выше, приносят к нотариусу . выполняющему их проверку. Он формирует запрос для получения реестрационной выписки. В ней содержится все самые актуальные данные, помогающие наследнику получать право распоряжаться имуществом.

Затем он посещает органы БТИ, где выдадут оригиналы документов. Следующим шагом станет визит в нотариальную контору. Нотариус отдаст оригинал свидетельства о праве собственности на новое жилье. Его предъявляют в органах госреестра, где начнется процесс регистрации наследника.

Сбор документов для продажи

Когда все манипуляции будут завершены, можно приступать к сбору бумаг, необходимых для продажи квартиры, перешедшей по наследству. Для оформления сделки важно иметь при себе:

С помощью перечисленного выше пакета документов можно доказать наличие права собственности родственника на недвижимость . которая перешла ему по наследству. Они помогают покупателю понять, что квартира действительно находится в собственности продавца, а не числится на неизвестном лице. Как только вся документация пройдет проверку с обеих сторон, они подписывают соглашение про продажу. Его оформляют в письменном виде, чтобы при возникновении проблем стороны могли решить их с помощью обращения в суд.

Он состоит из нескольких подпунктов. В первых пунктах содержится описание данных из паспортов сторон и стандартное описание квартиры. Затем перечисляются права и обязанности участников соглашения, их возможности, цена квартиры и порядок внесения оплаты за нее. Отдельным пунктом описывают условия, при которых договор перестанет действовать.

А что на счет налогов?

Сразу после получения по наследству дорогостоящей квартиры у собственника появляется вопрос, нужно ли ему платить налог, ведь квартира действительно может быть дорогой. К счастью, такая необходимость отсутствует. Но это не значит, что наследнику вообще не нужно платить налоги, если он захочет получить доход от унаследованного имущество.

Было бы прекрасно, если бы это было так на самом деле. Оказывается, наследнику нужно выплатить ту же ставку по налогам при продаже квартиры полученной по наследству, что и продавцу обычного жилья.

Сейчас уровень ставки по налогам равняется 13% от стоимости квартиры. В итоге выходит так, что продавцу нужно платить большую сумму в казну, поэтому государство предполагает, что собственник захочет применить право на вычет:

Наследник начинает владеть записанным на него имуществом в тот момент, когда умрет предыдущий владелец. Большая часть наследников предпочитает выжидать 3 года после завершения процесса наследования имущества, чтобы лишний раз не платить налоги.

Можно ли быть освобожденным от уплаты налога?

Практически во всех случаях продавцы вынуждены оплачивать госпошлину, так как после продажи они получают доход. Но все-таки НК РФ предусмотрено существование определенных категорий населения, освобожденных от этой повинности. К ним относятся инвалиды 1 и 2-й группы, а также инвалиды с детства . Для освобождения от оплаты налогов перечисленным категориям населения придется посетить налоговую инспекцию. Она проверит документы, свидетельствующие об инвалидности продавца.

Если жилье находилось во владении нового собственника менее 3 лет, он должен заплатить налог. Если этот срок больше, то наследнику нужно подать налоговую декларацию по месту жительства, но оплачивать ничего не нужно.

Особенно хитрые продавцы вместо соглашения о покупке заключают договор дарения. Он не предусматривает получение материальных ценностей продавцом, поэтому деньги передаются в тайне от налоговой. К сожалению, инспектора уже знает об этом способе обмана, поэтому его легко раскрывают. Юристы не советуют прикрываться договором дарения для избежания проблем с законом.

Заключение

Наследник может начинать продажу унаследованного имущества только после того, как он сможет полностью им распоряжаться. Затем он должен посетить Росреестр, где будет совершаться процесс регистрации гражданина в качестве нового полноправного владельца. Когда эти этапы будут завершены, владелец имущества сможет приступить к его продаже. Если он владеет квартирой мене 3 лет, то он заплатит налог в размере 13% от общей суммы сделки, а если более 3 лет – ничего платить не нужно.

Продажа приватизированной квартиры несколько отличается от того, что мы описывали в этой статье.

Если вас интересует, возможно ли продать ипотечную квартиру, мы отвечаем: Да! . Более подробно об этом читайте тут .

Источники:

, , ,

Следующие

- В состав наследства не входят тест

- В состав наследства участника общества с ограниченной ответственностью входят в

Комментариев пока нет!

Поделитесь своим мнением