Сумма налога с продажи квартиры полученной по наследству

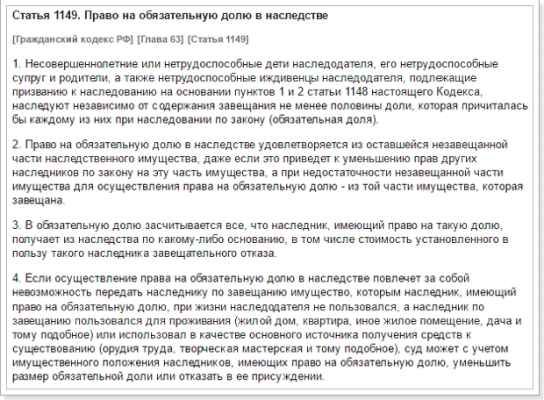

Налог с продажи квартиры перешедшей по наследству

Уплата налогов при продаже наследственного имущества

Уплата налогов при продаже наследственного имущества Какой налог придется платить при продаже наследуемого имущества? Налог при продаже взимается по общему правилу, он составляет 13% от суммы дохода. Но из этого правила есть исключения, и платить в каждом конкретном случае придется разный. Если наследуемое имущество находится в вашей собственности более 3 лет, то за него не взимается налог. Ну, а если вы решили продать наследуемое имущество, которое было в вашей собственности менее 3 лет, то налог взимается следующим образом: От продажной цены на имущество, будь то, загородный дом, земельный участок, предназначенный под строительство индивидуального дома, дачи, вычитают 1 000 000 рублей, это определено в Налоговом Кодексе РФ.

Уплата налога с продажи квартиры или дома полученного по наследству

На главную / Наследство / Уплата с продажи или дома полученного по наследству. Уплата налога с продажи или дома полученного по наследству. Сохрани полезную статью себе в соц. сеть! Осуществление сделки по продаже наследственной недвижимости, движимого имущества или прочей наследственной массы, полученной правопреемником после гибели наследодателя, подвергается соответствующему налогообложению. Размеры налога зависят от множества факторов (например, вида отчуждаемой собственности гражданина).

Налог с продажи квартиры, полученной по наследству

Налог с продажи квартиры, полученной по наследству Добрый день. Такой вопрос. Моя мама получила по наследству квартиру. Хочет её продать. Как я понимаю, с продажи квартиры нужно будет заплатить налог 13%, т.к. менее 3 лет в собственности? Или может быть платить налог не нужно будет? (Квартира досталась по от мужа, в квартире был прописан только он. Приватизирована в 1994 году так же на него.

По наследству перешла квартира и собираюсь ее продать - какие налоги?

По наследству перешла и собираюсь ее продать - какие? Фесенко Нина Викторовна (06.04.2016 в 13:24:56) Добрый день, Анастасия. Доходы от продажи. которая получена в наследство более 3-х лет назад, не подлежит налогообложению. Пр и продаже квартиры, находящейся в собственности менее 3- х лет, налогоплательщик уплачивает налог с доходов в размере 13 % от полученного дохода.

Налог с продажи квартиры перешедшей по наследству

Если хотите продать квартиру, которая досталась по наследству, вам больше не придется для этого ждать три года. Соответствующий закон на рассмотрении в Правительстве, а затем его внесут в Госдуму.

Как он повлияет на действующее законодательство, мы узнали у экспертов.  Налог на продажу унаследованной квартиры: до и после По действующему закону, принятому ещё в девяностые годы, продавцы унаследованных квартир должны выплачивать налог в размере 13%, если недвижимость находилась в собственности менее трех лет.

Налог на продажу унаследованной квартиры: до и после По действующему закону, принятому ещё в девяностые годы, продавцы унаследованных квартир должны выплачивать налог в размере 13%, если недвижимость находилась в собственности менее трех лет.

Налог от продажи квартиры полученной по наследству

Налог от продажи квартиры полученной по наследству. Налоговый адвокат Министерством финансов РФ дано разъяснение по вопросу обложения на доходы физических лиц сумм, полученных налогоплательщиком от продажи квартиры. Юридическая консультация налогового адвоката. Статьями 1114 и 1152 Гражданского кодекса установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина, независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации. Следовательно, право собственности на наследуемое имущество возникает у наследника со дня открытия наследства (дня смерти наследодателя) независимо от даты государственной регистрации указанных прав. Поскольку по решению суда признано право собственности на квартиру в порядке наследования по закону, следовательно, право собственности в данном случае возникло со дня открытия наследства. На основании п.

Нужно ли платить налог при продаже квартиры полученной по наследству?

Нужно ли платить налог при продаже квартиры полученной по наследству? Уплата налога будет зависеть от следующих моментов (независимо от получения квартиры по наследству): Если с момента регистрации в собственность прошло 3 года и более, налог вовсе не уплачивается (Налоговый кодекс освобождает полностью от уплаты таких собственников). Если Вы не хотите ждать 3 года, то при продаже есть право на налоговый вычет.

Номер страхового свидетельства обязательного пенсионного страхования

Налог с продажи квартиры по наследству

Процесс продажи недвижимости в определенных случаях подразумевает получение определенной величины дохода. Размер его напрямую зависит от материальной выгоды.

Но отдельно стоит рассмотреть вопрос – есть ли необходимость платить налог с продажи квартиры, которая была получена по наследству?

Нужно ли платить

Сегодня граждане РФ имеют право распоряжаться личной собственностью на свое усмотрение. Что подразумевает возможность передачи имущества по наследству.

При этом нередко возникают ситуации, когда гражданин попросту не желает использовать предоставленное ему имущество. В таком случае подразумевается продажа квартиры.

Согласно законодательству РФ имущество, полученное в порядке наследования, не облагается какими-либо налогами. В то же время в случае продажи таковой недвижимости действуют стандартные правовые нормы, применяемые в таком случае.

Причем продажа недвижимости предполагает оплату налогового сбора только лишь в случае, если имело место владение таковой в течение периода времени менее 3 лет.

Если же продажа квартиры была осуществлена спустя 3 года после осуществления процесса покупки, то оплачивать налог на доходы физических лиц нет необходимости. Процесс таковой имеет свои тонкости, особенности.

Плательщиком данного вида налога является именно собственник недвижимости. Ещё одна важная особенность, связанная с оплатой данного типа налогового сбора – необходимость составлять специальную декларацию.

Она должна быть сформирована в определенном виде. Со всеми тонкостями необходимо ознакомиться предварительно. При этом следует учесть, что процесс оплаты данного налога может быть выполнен разными способами.

Причем невыполнение данного требования законодательств предполагает достаточно серьезную ответственность. Отдельно стоит отметить, что с недавнего времени должники, сумма задолженности которых составляет 10 тыс. рублей и более, попросту не смогут покинуть границы Российской Федерации.

Именно поэтому прежде, чем собираться с отпуск за пределы страны, необходимо будет в обязательном порядке убедиться в отсутствии долгов самого разного типа.

Так как в год введения данной законодательном нормы, запрещающий выезд из страны должников, достаточно большое количество граждан попросту не смогла выехать на отдых.

Проверить сам факт наличия задолженности по налоговым платежам будет достаточно просто. Сделать это можно будет через портал «Госуслуги» и иным образом.

Образец соглашения о расторжении договора купли продажи квартиры вы можете найти в статье:

Образец соглашения о расторжении договора купли продажи квартиры вы можете найти в статье:

соглашение о расторжении договора купли продажи квартиры .

Про заполнение декларации для налога от продажи квартиры читайте в этой статье .

Кто не платит

Отдельно стоит проработать вопрос продажи квартиры без налогового сбора. При этом возможно избежать уплаты НДФЛ только лишь в некоторых отдельных случаях.

К таковым относится следующее:

Сегодня существует достаточно обширный перечень категорий граждан, которые не платят налог на доходы физических лиц.

На данный момент нет необходимости также оплачивать НДФЛ в следующих случаях:

Нередко граждане с целью избежать необходимости уплаты налогового сбора осуществляют составление договора дарения.

Но необходимо помнить, что на основании такового документа возможно будет осуществить процесс передачи прав собственности только лишь в случае, если имеет место наличие близких родственных связей между участниками сделки. Например, родители-дети.

Какие-либо альтернативные варианты в этом плане отсутствуют. По возможности следует разобраться со всеми тонкостями предварительно. Это позволит не допустить самых разных тонкостей, особенностей.

Сегодня в законодательстве достаточно точно определены категории граждан, которые имеют право не оплачивать полный размер государственного налогового сбора. Если самостоятельно в этом вопросе по какой-то причине разобраться не удается, то необходимо проконсультироваться с квалифицированным юристом.

Срок владения недвижимостью

Установлен стандартный срок владения недвижимостью по истечению которого возможность осуществлять процесс продажи без оплаты налогового сбора. Величина его составит 3 года. Данный период обозначен в НК РФ .

Отсчет начинается с даты возникновения прав собственности, их регистрации в специальном реестре. Соответственно, если недвижимость будет продана непосредственно до истечения этого срока, то платить налог на доходы физических лиц строго обязательно.

Ещё один важный момент – необходимость заполнения специальной декларации при оплате налога данного типа. Процесс таковой имеет свои тонкости. Причем допущение ошибок не допускается.

При отсутствии опыта в этом направлении лучше всего ознакомиться со всеми тонкостями процедуры самостоятельно.

Это позволит избежать различных ошибок, недоразумений. Имеется множество самых разных специализированных программ, которые позволяют полностью автоматизировать процесс заполнения декларации по форме 3-НДФЛ .

Какая ставка

Согласно законодательству РФ для граждан страны, одновременно являющихся резидентами, величина налогового сбора составляет 13%.

При этом следует учесть, что размер налога на доходы физических лиц будет иным. Существует ряд отличий для граждан, которые резидентами не являются.

Основными моментами являются следующие:

источник в пределах Российской Федерации

вычисляется раздельно по каждой сумме начисленного дохода

Следует учесть, что ставка в размере 30% является фиксированной. При этом важно помнить, что налоговое законодательство постоянно меняется.

Соответственно, при осуществлении расчетов лучше всего предварительно получить консультацию квалифицированного работника налоговой службы. В региональном отделении ФНС обязаны ответить на все имеющиеся по этому поводу вопросы.

Как заполнить декларацию

Заполнение декларации в случае необходимости уплаты налога от продажи квартиры строго обязательно.

В противном случае опять же у налоговой службы могут возникнуть определенные вопросы по поводу уплаченного налогового сбора. Данный момент лучше всего будет проработать предварительно.

Сама налоговая декларация данного типа обязательно включает в себя следующие базовые пункты:

При этом часть таковой декларации должен заполнять работник налоговой службы, который принимает документацию. Данный момент лучше всего проработать будет заранее. Очень важно, чтобы данный документ был оформлен правильно, в соответствии со всеми нормами законодательства.

В интернете не составит труда найти специальные программы, которые позволяют полностью автоматизировать процесс заполнения специальной декларации.

Налог при продаже квартиры по наследству менее 3 лет

Отдельно стоит отметить, что процесс расчета налоговых сборов обязательно должен осуществляться в соответствии с установленными к НК РФ стандартами. По возможности нужно будет со всеми тонкостями разобраться предварительно.

Оптимальное решение – самостоятельно осуществить процесс расчета. Это даст возможность проверить соблюдение собственных прав, а также при необходимости защитить их в соответствующем порядке, в суде.

Нередко случается, что недвижимость по какой-то причине приобретается одновременно на несколько владельцев. В таком случае величина имущественного вычета будет распределяться пропорционально имеющейся доле у каждого гражданина.

Данный момент лучше всего будет проработать предварительно. Если самостоятельно осуществить процесс оформления декларации будет невозможно, то стоит попросту обратиться к квалифицированным специалистам, занимающимся подобными вопросами.

Алгоритм вычисления величины подоходного налога полностью стандартный. Он включает в себя определенные алгоритмы. Формула вычисления выглядит следующим образом: НДФЛ = (продажи жилья – сумма покупки жилья или же рыночная стоимость) ×13%.

Сама таковая формула является достаточно простой. Обычно сложности при использовании таковой отсутствуют.

Если гражданин считает, что налоговый сбор в ФНС был начислен ему неправильно, то необходимо будет попросту обратиться в налоговую для прояснения ситуации. Оптимальным решением будет урегулировать вопрос именно мирным путем.

Сегодня уплата НДФЛ строго обязательна для всех граждан (за исключением отдельных ситуаций и некоторых категорий лиц). Со всеми тонкостями процедуры необходимо разобраться прежде, чем подавать декларацию.

Основания для расторжения договора купли продажи квартиры узнайте в статье: расторжение договора купли продажи квартиры .

Основания для расторжения договора купли продажи квартиры узнайте в статье: расторжение договора купли продажи квартиры .

Образец предварительного договора купли продажи квартиры с задатком вы можете посмотреть тут .

Как узнать долги за коммунальные услуги через интернет, рассказывается на этой странице .

Видео: Продажа квартиры полученной по наследству. Ждать или нет?

Налог с продажи наследства

Осуществление сделки по продаже наследственной недвижимости, движимого имущества или прочей наследственной массы, полученной правопреемником после гибели наследодателя, подвергается соответствующему налогообложению.

Размеры налога зависят от множества факторов (например, вида отчуждаемой собственности гражданина). Чтобы грамотно рассчитать и оплатить налоговые выплаты, требуется тщательно ознакомиться с особенностями налогового законодательства.

После гибели гражданина или признания его погибшим по заключению судебной инстанции вся принадлежащая ему собственность переходит к правопреемникам в порядке законной очерёдности или в соответствии с текстом оставленного завещания (2 часть 218 статьи ГК РФ).

Чтобы наследник покойного наследодателя получил полное право на владение и распоряжение этой собственностью, сначала следует:

• вступить в наследственные права, получив соответствующее свидетельство в нотариальной конторе

• зарегистрировать факт перехода прав в государственном органе (МФЦ или едином Росреестре).

Хотя формально завещанное наследнику имущество любого вида принадлежит гражданину уже в момент принятия наследства, осуществлять какие-либо сделки с ним он не имеет права до получения свидетельства из регистрирующего органа о праве собственности.

Налог на доход физического лица, полученный в связи с продажей перешедшей по наследству недвижимости либо другого вида имущества, требуется к уплате в том случае, если данная собственность принадлежит наследнику менее трёх полных лет.

Отметим, что исчисление срока начинается с даты открытия наследственной процедуры (она совпадает с днём гибели наследодателя либо вступления в законную силу заключения судебного органа о признании его погибшим), согласно 1114 статье ГК РФ. При этом дата фактического принятия наследственного имущества преемником покойного гражданина не имеет значения.

Размеры налогообложения при отчуждении унаследованного имущества

Размеры налога с продажи полученных по наследству квартиры, дома, дачи и другой недвижимости составляют 13% от оценочной суммы. Для расчёта налоговой выплаты необходимо обратиться ко 2 пункту 1 части 228 статьи НК РФ. Осуществление сделки по отчуждению движимого имущества, к примеру, машины, облагается НДФЛ в том же размере, то есть 13% от общей стоимости собственности (130 статья ГК РФ, 208 и 224 статьи НК РФ).

Важно помнить, что главным условием является нахождение того или иного вида имущества, полученного по наследству, в полноправном владении наследника – налогового резидента РФ – менее 3 лет.

Налоговыми резидентами России признаются те лица, которые находятся на территории страны вплоть до 183 дней на протяжении одного года, при этом гражданин может выезжать в течение данного периода на срок менее 6 месяцев исключительно для прохождения медицинского лечения, обучения либо осуществления соответствующей работы, согласно 2 части 207 статьи НК РФ.

Если хотя бы одно из описанных условий не является действительным, лицо не считается резидентом РФ и обязуется заплатить налог с продажи наследства (дома, к примеру) в размере 30% от общей стоимости отчуждённого имущества.

Гражданин также имеет право получить налоговый вычет при продаже имущества, находящегося в его владении после открытия наследства менее трёх лет, согласно 210 и 220 статьям НК РФ. Налогообложение при продаже долей в уставном капитале или ценных бумаг, полученных в наследство правопреемником, происходит в соответствии со статьями 214.1 и 217 НК РФ.

Всегда имеется шанс возникновения определённых конфликтных ситуаций и риск потери унаследованного имущества.

Чтобы осуществилась сделка по продаже какой-либо собственности, полученной правопреемником в результате принятия наследства, рекомендуется придерживаться указанных ниже советов:

• при наличии прочих наследников, имеющих право на данный вид имущества, необходимо получить от них правильно оформленный отказ (например, если преемники пропустили указанный в Гражданском кодексе срок вступления в наследство, который возможно восстановить при наличии существенных оснований)

• если других наследников больше не имеется, гражданину следует получить документ, подтверждающий данный факт.

Кто освобождается от налогообложения?

Не платить НДФЛ на законных основаниях возможно в случае, если движимое и недвижимое имущество находилось во владении наследника более трёх полных лет со дня гибели наследодателя, в соответствии с пунктом 17.1 статьи 217 и статьи 217.1 НК РФ, а также 3 пункта 4 статьи ФЗ № 382. Заполнение налоговой декларации и уплата налога с продажи доставшихся по наследству квартиры, дома или другого имущества не требуются.

Если по каким-либо причинам налоговый орган настаивает на заполнении декларации по форме 3-НДФЛ (бланк возможно получить у сотрудника ФНС), в отделение налоговой службы следует предоставить следующие бумаги:

• доказательства нахождения имущества в собственности правопреемника в течение 3 лет

• справка о дате открытия наследства и его принятии наследником

• договор купли-продажи наследственного имущества, содержащий дату заключения сделки.

Кроме этого, при получении недвижимого либо движимого имущества (например, машины) по наследству налог с продажи данной собственности наследника может не уплачиваться отдельной категорией лиц, список которых указан в 407 статье НК РФ:

• гражданами, имеющими I либо II степень инвалидности, а также признанными инвалидами с детского возраста

• участниками ВОВ, героями Советского Союза или РФ

• ветеранами боевых действий

• и т. д.

Единственным важным условием для получения льготы является предоставление в налоговую службу соответствующего заявления и пакета документации, подтверждающей наличие причин для освобождения от налога.

Какой подоходный налог с продажи квартиры?

Сумма, полученная при продаже жилого имущества или его доли, облагается НДФЛ. Налог с доходов уплачивают резиденты – лица, постоянно находящиеся на территории РФ более 183 дней в течение года и нерезиденты, собственники жилья. Обязанность обложения доходов не зависит от способа приобретения реализуемого имущества. В данной статье мы рассмотрим какой подоходный налог с продажи квартиры в собственности менее 3 лет и более 3 лет, полученной по наследству и для пенсионеров.

Величина налоговой базы

Облагаемая сумма дохода определяется договором купли-продажи жилой недвижимости. Правило действует для случаев, если указанная сумма выше кадастровой, приравненной к рыночной стоимости жилья.Снижение налоговой базы пресекается законодательством.

Если в договоре указана стоимость предмета купли-продажи, несоответствующая рыночной цене региона, налоговая база определяется по кадастровой оценке. Стоимость продаваемой квартиры рассчитывается с понижающим коэффициентом 0,7. Региональным властям предоставляется право снижения корректирующего показателя. Положение распространяется на стоимость объектов, приобретаемых после 2016 года.

Порядок уплаты подоходного налога

Доход, полученный при продаже резидентами квартиры, облагается по ставке 13%. Размер ставки для нерезидентов составляет 30%. В случае наличия договора между странами – РФ и предоставившей гражданство владельцу квартиры, лицо может быть освобождено от налога в собственной стране. Договор между государствами позволяет избавиться двойного налогообложения.

В законодательстве отсутствует перечень лиц, освобожденных от уплаты налога. Равные обязанности имеются у:

Если квартира оформлена на ребенка и органы опеки допускают продажу имущества без ущемления прав, обязанность по уплате налога возникает у родителей или опекунов.

Декларирование дохода при продаже квартиры

Уплата сумм в бюджет производится до середины июля года, следующего за периодом продажи. Если имущество не попадает под категорию необлагаемого (льготируемого), о сумме полученного дохода необходимо сообщить в ИФНС путем подачи декларации 3-НДФЛ. Отчетность предоставляется по истечении года получения дохода в срок, не позднее последнего числа апреля. Форма предназначена для подтверждения полученного дохода, используемой льготы и размера налога. Начало заполнения формы отчета производится с листов расчета, расположенных в конце декларации.

При продаже квартиры после истечения 3-хлетного срока владения необходимость в представлении декларации и оправдательных документов отсутствует. Одновременно лицо не уведомляет ИФНС об отсутствии задолженности перед бюджетом.

Предоставление налоговой льготы в зависимости от срока владения

При определении обязанностей по уплате налога важным показателем является срок владения имуществом. Действующее законодательство определяет возможность применения налоговой льготы при продаже квартиры, находящейся в собственности свыше определенного количества лет. Льгота выражается в отсутствии обязанности по уплате налога.

Год приобретения квартиры

Период нахождения в собственности

Порядок применения льготы изменен с 2016 года и распространяется на сделки, проведенные после указанного периода. Ранее льгота по отмене обложения применялась ко всему жилому имуществу, бывшем в собственности свыше 3-х лет. Изменения коснулись квартир, долей и иного жилья, приобретенного по договорам купли-продажи и их разновидностям, например, договорам мены.

Исчисление срока для применения льготы

Срок нахождения квартиры в собственности рассчитывается с даты регистрации, указанной в Свидетельстве (в настоящее время – в выписке из Реестра).Дата означает получение права собственности при покупке, получении или приватизации жилья. Время владения имуществом, претерпевшим перепланировку без внешних изменений (например, присоединения) также определяется от дня приобретения квартиры.

Пример #1. Гражданин Смирнов К. приобрел квартиру, регистрация права на которую была произведена в декабре 2015 года. В январе 2016 года собственником была сделана перепланировка с получением нового кадастрового паспорта. На основании документа была внесена запись в реестр, изменяющая площадь. Расчет безналогового периода будет вестись с декабря 2015 года и определяться по истечении 3 лет. Если владелец квартиры получил новое свидетельство (выписку) после перепланировки, расчет производится исходя из даты вступления в права собственности.

Определение срока владения квартирой, приобретенного в новостройке, исчисляется от даты получения имущества от застройщика, подтвержденная актом.

Ситуации, для которых сохранен предыдущий порядок налогообложения

Минимальный срок нахождения в собственности сохранен для ряда случаев. Положение распространяется на продажу имущества, полученного в собственность с 2016 года. Продажа без обложения налогом после истечения трехлетнего срока владения квартирой сохраняется для ситуаций:

Имеется особенность в исчислении срока владения квартирой при наследовании жилья. Право на имущество возникает не в день регистрации собственности, а в день открытия наследства. Если дата смерти наследодателя определяется решением суда, право на наследство возникает от дня, указанного в документе.

Порядок определения срока зависит от оснований ее получения имущества.

Начало отсчета срока владения

Дата выплаты последней суммы пая

Пример #2. Супруги Сидоровы имели в собственности с 2004 года квартиру, зарегистрированную в равных долях. В 2015 году супруг передал жене свою долю на основании договора дарения. В 2016 году Сидорова, владеющая 100% долей, произвела продажу квартиры. Поскольку полученная от супруга часть передана в дар, обязанность по налогообложению не возникает.

Снижение налога путем применения имущественного вычета

Величина налога, задекларированная продавцом квартиры, может быть уменьшена на имущественный вычет. Возможность получения вычета возникает после обращения в ИФНС. Предоставляется право выбора одного из 2 видов льгот:

Перечень оправдательных документов в каждом случае индивидуален и регулируется, при необходимости, инспектором. Одновременно имеется общий список форм, подтверждающих право на льготу.

Назначение документальных форм

Формы ипотечного кредитования

Договор, дополнительные соглашения, выписки из счета

Обе льготы по одному имуществу одновременно не предоставляются. Налогоплательщик выбирает наиболее выгодный вариант или льготу в фиксированной сумме при отсутствии документов на подтверждение затрат. Льгота не предоставляется при продаже недвижимости, полученной ранее в порядке наследования или приватизации.Отказ в вычете основан на отсутствии трат, возникающих у лица при приобретении недвижимости.

Санкции при уклонении от обязательств

Избежать налогообложение не представляется возможным. Между структурами кадастров и налоговыми инспекциями налажен электронный обмен данными. При игнорировании обязательств физическое лицо (получатель дохода) должно будет уплатить налог, пени и штраф. Например, при ошибочном занижении налога сумма штрафа составит 20% от недоимки. Санкции применяются как в случае неуплаты, так и в случаях непредставления декларации по сроку, установленному законодательством.

5 актуальных вопросов и ответов про подоходный налог при продаже квартиры

Основной вопрос, возникающий при продаже квартиры, направлен на снижение величины обязательств по налогу с доходов. Список наиболее активно задаваемых вопросов:

Вопрос №1. После продажи доли в квартире возникла необходимость по уплате налога. Какую сумму вычета можно применить при отсутствии бумаг, подтверждающих расходы?

Если долевая собственность была продана по отдельному договору, собственник имеет право на применение льготы в 1 млн. рублей в полном объеме.При реализации квартиры по единому договору на объект сумма льготы распределяется между собственниками.

Вопрос №2. Продажа квартиры и приобретение нового жилья были произведены в одном периоде. Можно ли указать обе операции в одной декларации и заявить 2 вычета.

Лицо имеет право применить имущественные вычеты при продаже и покупке квартиры. Виды льгот не связаны между собой и применяются отдельно. Если оба вида вычета относятся к одному налоговому периоду, лицо имеет право на одновременное применение вычетов с указанием данных в одной декларации.

Вопрос №3. Являюсь индивидуальным предпринимателем. Имея в собственности квартиру сроком владения 2 года, планирую продать имущество. Как будет производится налогообложение?

Собственность, имеющаяся у ИП, также при продаже облагается налогом. Особенность регистрации недвижимости ИП состоит в том, что оформление производится на физическое лицо даже в случае наличия договора, составленного на ИП. Если предприниматель не использует квартиру для получения дохода, обложение производится в общем порядке. В противном случае налог уплачивается в зависимости от используемой ИП системы налогообложения.

Вопрос №4. Какие санкции могут быть применены при отказе в предоставлении вычета в сумме произведенных расходов при покупке квартиры?

Имеется возможность использовать второй вид льготы – вычет в сумме 1 млн. рублей. Необходимо подать уточненную декларацию, предварительно оплатив недоимку и пени. Штраф в сумме 20% от недоимки может быть начислен инспектором в зависимости от сроков просрочки и трактовки ситуации.

Вопрос №5. Можно ли снизить размер налога, указав в договоре заниженную сумму продажи квартиры.

Схемы, при которых целенаправленно производится занижение налога, может доставить неприятности продавцу. При расторжении договора по инициативе покупателя возврат производится в размере, установленном в документе. Риск не оправдан и не имеет под собой оснований в виде особой необходимости.

Расчет налог с продажи квартиры полученной по наследству

Налог с продажи недвижимости: кто и сколько заплатит?

Однако не во всех случаях доходы от сделок по продаже недвижимости облагаются налогом. Если гражданин, продающий недвижимость, является собственником объекта уже более трех лет, то в таком случае он может не беспокоиться о налогах. Если он продал и купил жилье за одну и ту же цену или дешевле, то в этом случае тоже нет дохода. Не возникает налога и в случае, когда продаваемая им недвижимость стоит менее одного миллиона рублей.

Налоги при продаже недвижимости

Порядок взимания налога на продажу недвижимости с 01.01.2011 года регулируется статьями 172 и 167.2 Налогового кодекса Украины. Размер ставок налога на продажу недвижимости зависит от функциональных особенностей объекта недвижимости, количества продаж за период и срока приобретения права собственности на этот объект владельцем. Ставки налога при продаже недвижимости Применение налога на продажу недвижимости 0% Пункт 1 ст.

Как сэкономить на налоге при продаже квартиры

Разберем оба варианта и посмотрим, в каких случаях выгоднее применять тот или иной вычет. Срок владения имуществом В конце прошлого года Президентом РФ Владимиром Путиным был подписан закон, устанавливающий новые правила налогообложения доходов от продажи физическими лицами имущества в части сроков владения им (Федеральный закон от 29 ноября 2014 г. № 382-ФЗ

О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации

далее – Закон № 382-ФЗ).

Как платится подоходный налог (НДФЛ) с продажи квартиры?

лица, проживающие на территории России более полугода без перерыва на длительные выезды за рубеж, а также нерезиденты, получающие здесь доходы.

При этом обе категории граждан должны официально получать доходы, которые и будут облагаться подоходным налогом. Согласно абз. 5 п.1 ст. 208 НК РФ в качестве объекта дохода, облагаемого налогом, может выступать недвижимое имущество (в том числе квартира), реализация которого была осуществлена.

НДФЛ: введены новые правила уплаты налога при продаже личного имущества

На сегодняшний день действует норма, которая позволяет не уплачивать НДФЛ при продаже определенного имущества (доли в нем), если проданное имущество находилось в собственности у физического лица более трех лет. Виды такого имущества названы в пункте 17.1 статьи 217 НК РФ. К нему, в частности, относятся: жилые дома, квартиры и комнаты дачи, садовые домики, земельные участки иное имущество (например, автомобили). Если же продать имущество, которое было в собственности менее трех лет, то с дохода следует уплатить НДФЛ и представить налоговую декларацию.

Налогообложение наследства в 2014 году

Наследованием является переход прав и обязанностей (наследства) от умершего человека (наследодателя) к наследникам. Есть два случая осуществления наследства – по завещанию или по закону. Понятие завещания Завещанием является личное распоряжение человека на случай его смерти. Оно составляется в письменной форме с указанием места и времени его составления и подписывается завещателем.

Наследование по закону Наследники по закону получают право на наследование поочередно. Каждая последующая очередь наследников по закону получает право на наследование в случае отсутствия наследников предыдущей очереди, устранения их от права на наследование, непринятия ими наследства или отказа от его принятия. Наследство открывается вследствие смерти человека или объявления его умершим.

Как проходит наследование и продажа квартиры нерезидентом РФ?

В доверенности нужно указать все полномочия представителя, связанные с процедурой вступления в наследство и оформления права собственности за наследником. Кроме того, представителю должны быть переданы оригиналы документов, подтверждающих право на наследство (завещание или документы, подтверждающие родство с умершим). От момента смерти наследодателя до момента получения нотариального свидетельства о праве на наследство проходит минимум шесть месяцев, если возникнет необходимость получения дополнительных документов, например, подтверждающих родство, процедура может продлиться и до восьми месяцев и более. Продать квартиру также можно через представителя по доверенности, он получит деньги от покупателя и отправит их через банк на счет наследника. Нерезидент РФ при получении дохода на территории России должен оплатить НДФЛ – налог на доходы физических лиц, который составляет 30% от суммы дохода (п.3 ст. 224 НК РФ)

Налоги при продаже квартиры полученной в наследство

рублей, т.е. при получении от продажи квартиры 3,5 млн.

руб. налогообложению подлежат только 2,5 млн. •3 и более лет — вычет составляет полную сумму, продажи и продавец имеет право не подавать налоговую декларацию в связи с продажей. Правила применимы к доходу от реализации (продажи) любой собственности, однако в налогообложении продаваемой наследованной собственности есть нюансы, связанные с конкретизацией сроков владения имуществом. Расчет срока владения наследством В интересах налогообложения при продаже квартиры, полученной в собственность как наследство, важным представляется зафиксировать срок владения.

Срок уплаты НДФЛ – до 15 июля года, который следует за годом совершения сделки по продаже. Обязанность по сдаче декларации 3-НДФЛ возникает в том случае, когда собственник имущества, перед тем как его продать, владел им на праве собственности менее 3 лет. В этом случае он обязан заплатить налог на продажу недвижимости менее 3 лет, Если срок владения составляет 3 года и более, то декларировать доход от продажи не надо и не надо платить НДФЛ.

Речь в данной статье пойдет не о налоге на квартиру, а именно о налоге с продажи жилого недвижимого имущества, о налоге с продажи имущества менее 3 лет в собственности, а с 2017 года налог с продажи имущества менее 5 лет в собственности. В настоящей статье в максимально адаптивной форме Вы можете Вы найдете ответы на следующие основные вопросы: Как изменится налог на доходы с продажи квартиры, комнаты, жилого дома или земли с 2017 года? Как будет рассчитываться налог, если квартира куплена в 2015 году, а продается в 2017 году Сроки владения имуществом.

Налог с продажи квартиры в РФ по новому закону

Самое интересное, что сам по себе Налоговый кодекс не предусматривает такого понятия, как «налог с продажи квартиры».

При этом у продавца может возникнуть вполне резонный вопрос: за что же я тогда плачу? Ответ прост, прибыль с продажи недвижимости классифицируется НК РФ, как объект налогообложения, а это значит, что бывшему владельцу придется оплатить НДФЛ в размере 13% от вырученного дохода. Механизм расчета и уплаты налога подробно описан в пункте 2 статьи 220 Налогового кодекса РФ.

Расчет налог с продажи квартиры полученной по наследству

Правила налогообложения доходов прописаны в Налоговом кодексе РФ: раздел 2 статья 23. Общие понятия Сегодня с дохода физического лица вам придется уплатить тринадцать процентов. Существуют налоговые льготы, прописанные в НК РФ, одна из льгот называется «имущественный вычет» и составляет сумму в 1 миллион рублей. Например, вы продаете жилье за два миллиона рублей. Формула расчета следующая: (Сумма дохода за вычетом льготы)* 13% = (2 млн.

Налогообложение при продаже недвижимости

Расчет налога при продаже квартиры, полученной в собственность до 1 января 2017 года. Во многих случаях при продаже квартиры продавец должен заплатить налог на доходы.

Почему «во многих», а не во всех? Все зависит от двух факторов: Срока, в течение которого квартира находилась в собственности продавца. Продажной стоимости квартиры. Срок нахождения в собственности Если квартира находится в собственности продавца 3 года и больше.

Как платить налог от продажи квартиры, полученной в наследство

Все форумы ФНС

И уже эту сумму вычитать из проданной квартиры (а не 1млн) и с разницы уплачивать 13% Также в некоторых местах указывают, что если квартира продана по цене приобретения, то обязанности уплаты налога так же не возникает Вот и решил проконсультироваться на сайте окончательной инстанции по уплате НДФЛ Куплена квартира два года назад за ххх рублей (документы есть), услуги риэлтора по договору и ПКО обошлись в уу рублей В 2013 году квартира продана за ту же сумму - ххх рублей и снова оплачены услуги риэлтора по договору и ПКО на zz рублей Необходимо ли подавать в 2014 году декларацию 3НДФЛ? И возникла ли обязанность по уплате НДФЛ, если да, то сколько? 1.

Источники:

, , , ,

Следующие

- Фактическое вступление в наследство после смерти без завещания

- Что будет если вовремя не оформить наследство

Комментариев пока нет!

Поделитесь своим мнением