Сумма налога при вступлении в наследство

Как заплатить налоги при вступлении в наследство и спать спокойно?

Как заплатить налоги при вступлении в наследство

Как заплатить налоги при вступлении в наследство

До 2005 года вступление в наследство было обременительной процедурой из-за уплаты большого подоходного налога.

Налог уплачивался, если стоимость наследства превышала МРОТ более чем в 850 раз.

При превышении МРОТ от 850 до 1700 раз расценки были такие:

Давайте рассмотрим, как изменилась ситуация, какие теперь выплаты за наследство и кто по закону не платит за вступление в наследство .

Отмена налогов на наследование

Отмена налогов на наследование

Отмена налогов на наследование

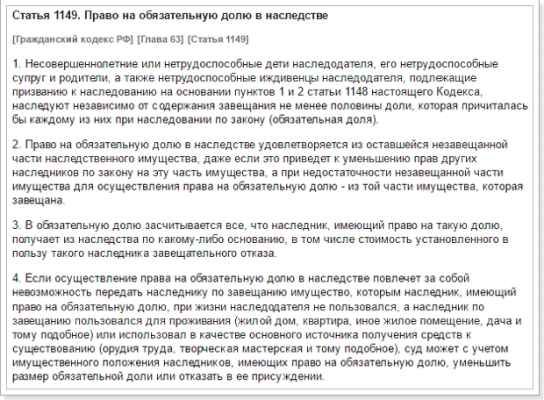

В Налоговом Кодексе РФ, в п. 18 ст. 217, говорится, что налог при вступлении в наследство не нужно платить.

Что справедливо для родственников любой очереди, для любой степени родства. Это уравняло в правах всех возможных наследников.

В этом законе есть и исключения. За некоторые виды имущества заплатить НДФЛ в размере 13% все же придется:

- Гонорар за писательский труд.

- Доход при продаже предметов искусства.

- Гонорар за изобретение или создание промышленных образцов.

- Оплата академических трудов.

Получить наследство, возникшее до января 2006 года, возможно лишь после уплаты налога. Это справедливо, когда его стоимость более 850000 рублей.

Наследник может продать полученное имущество. Если он делает это в первые 3 года, то обязан заплатить налог НДФЛ 13% плюс дополнительные налоговые вычеты. После трех лет налог платить не надо.

Госпошлина на наследование

Госпошлина на наследование

Госпошлина на наследование

Несмотря на отмену налога при вступлении в наследство, заплатить деньги при его получении все равно придется. Только это не налог, а государственная пошлина за вступление в наследство. По порядку:

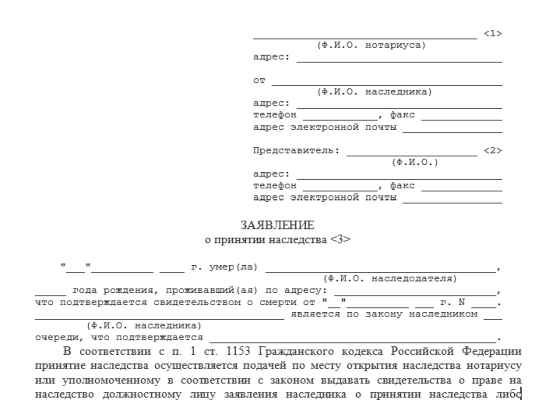

- В продолжение 6-ти месяцев после времени смерти завещателя наследник приходит в нотариальную контору, чтобы написать заявление о принятии наследства. За составление такого заявления и прочую техническую работу нотариус берет плату, которая строго не установлена. В среднем это несколько сотен рублей.

- После 6-ти месяцев, когда нотариус уже собрал нужные документы, с вас потребуют заплатить госпошлину за свидетельство на право получения наследства. Сумма госпошлины не зависит от способа получения наследства – по закону или завещанию.

Оплата госпошлины обязательна для принятия наследства. Без нее нельзя получить свидетельство, оформить имущество на себя. Свидетельство – это основание для регистрации прав собственности.

Оценка квартиры при получении в наследство

Оценка квартиры при получении в наследство

Оценка квартиры при получении в наследство

Процедура оценки квартиры нужна для определения госпошлины.

Проводится квалифицированными оценщиками из саморегулирующихся организаций (СРО).

Если оценка проведена иными оценщиками, даже высококвалифицированными, оценка не будет иметь юридической силы у нотариуса или в суде.

Частные оценщики делают оценку рыночной цены квартиры. Это необходимо для нотариального оформления свидетельства на наследство. Для дарения квартиры или продажи требуется оценка по кадастровой стоимости, которой ведает БТИ.

Документы для оценки:

Оценщик подробно изучает полученные документы и затем посещает квартиру. Это желательное условие, но не всегда возможное. В квартиру могут не пускать другие наследники, проживающие в ней. Тогда этим условием можно пренебречь.

Метод оценки недвижимости определен государственными стандартами. Они включают сравнение жилья с другими схожими предложениями на рынке, коэффициенты технического состояния, район расположение, удаленность общественного транспорта, состояние дома и жилого фонда и пр.

Оценка обычно происходит в 2-3 дня. Многие специалисты делают оценку и за один рабочий день. Только стоит это дороже.

Цены на оценку квартир зависят от множества причин, но средняя цена в 2016 году от 2-х до 4-х тысяч рублей.

Срок действия оценки равен 6-ти месяцам, необходимым для подачи заявления на наследство, так как оценка делается на дату смерти завещателя.

Кто не оплачивает госпошлину при наследстве?

Кто не оплачивает госпошлину при наследстве?

Кто не оплачивает госпошлину при наследстве?

Статья 333.38 Налогового кодекса определяет льготы на оплату госпошлины. 50% скидки на все нотариальные действия имеют инвалиды 1-ой и 2-ой групп.

Не платят госпошлину следующие группы:

- Общественные организации инвалидов.

- Участники ВОВ, герои Советского Союза и Российской Федерации, кавалеры ордена Славы.

- Физические лица, когда удостоверяют переход имущества в пользу государства и муниципалитетов.

- Физические лица при получении в наследство:

Для получения льгот следует представить документы, дающие на них право.

Налоговые обязанности наследников

Налоговые обязанности наследователей

Налоговые обязанности наследователей- Налог на недвижимость.

Налоги на недвижимое имущество предстоит оплачивать сразу же после вступления в права наследства, а не тогда, когда вы его приняли. Вы обязаны погасить имущественные налоги, которые были на момент смерти завещателя или были начислены с момента его смерти ко времени вступления в права.

Важно! Если есть льготы на оплату налога, то можно отнести нужные документы в налоговую службу, где налоги пересчитают, а лишнюю оплату вернут или зачтут как будущую оплату. - Налог на транспорт.

После получения в наследство автотранспортного средства и его регистрации наследник обязан выплатить транспортный налог, в том числе долг по нему. Размер налогов определяется субъектом РФ, в котором находится транспорт.

Налогом не облагается сельхозтехника, лодки мощностью менее 5 л.с. промысловые суда, легковые машины до 100 л.с. которыми пользуются инвалиды и иные социально защищенные граждане. - Налог на земельный участок.

Размер налога на наследство определяется кадастровой стоимостью земли и выплачивается с момента смерти наследодателя. Оценку делают специальные государственные эксперты.

Не платят земельный налог:

Размер налога на сады и огороды, землю для построек и участки сельского хозяйства – 0,3% цены земли. Для других участков – 1,5%.

Об авторе Все статьи

В 1996 году окончил Московскую государственную юридическую академию по специальности «Юриспруденция», кандидат юридических наук (2000 год). С 2000 года специализируется на спорных вопросах связанных с наследством и дарением.

Как оформить наследство

Как составить завещание?

Наследники первой очереди

Можно ли оспорить завещание?

Наличие исполнительного производства

Дарение квартиры между близкими родственниками: альтернатива наследованию?

Свидетельство о праве на наследство: что за документ и когда выдается?

Договор дарения земли: советы по оформлению

Оформляем дарственную на квартиру с привлечением специалиста

Дарение квартиры: как составить договор и избежать судебных разбирательств?

Самые частые вопросы:

Что такое тайна завещания

Налог при вступлении в наследство по завещанию: кто платит и сколько

Под наследством понимается имущество. которое передается после смерти наследодателя другому человеку или группе лиц. Это может быть квартира, деньги со счета в банке, акции, машина, гараж, техника. При принятии наследства оплачивается государству некоторая денежная сумма. Ее размеры зависят от нескольких факторов.

Уважаемые читатели! В статье рассказаны типичные способы того, как решать юридические проблемы. Ваш случай индивидуален.

Право принимать наследство

Завещание как право на наследство

Процесс получения наследства проходит под контролем нотариуса. Чтобы получить имущество после смерти близкого, надо иметь грамотно составленное завещание либо выступать наследником по закону.

У принятия наследства как гражданского субъективного права есть свои особенности:

- Человек имеет право принять в наследство завещанные ему вещи. Однако оно не считается обязательным, можно отказаться от него .

- Права, связанные с наследованием, считаются абсолютными. Поэтому нотариальные органы должны вести свою деятельность строго по закону.

- По статье 1157 даже после принятия наследства человек может от него отказаться. Об этом сказано в ГК. А вот после отказа от наследства нельзя снова решить его принять. Отказ возврату не подлежит.

- При нескольких наследниках каждый должен выразить согласие на полное принятие.

- Если наследник один, приняв часть наследства, он начинает считаться принявшим полностью все наследство.

Виды наследования

По положениям ГК разрешено воспользоваться несколькими способами получения наследуемого имущества, денег.

Способ 1-й. По закону

Если завещания попросту нет, имущество, принадлежащее человеку, с его кончиной переходит в собственность родственникам на основании степени родства. Если человек, названный в завещании, сознательно отказался от вступления в наследство либо намерен взять только его часть, то завещание аннулируется.

Наследование по закону предполагает получение каждым наследником положенной по закону доли. Всего выделяется 7 групп наследников. Последующая группа вступает в наследование, если нет никого, способного принять наследство из предыдущей группы.

Для определения степени родства высчитывается количество рожденных людей, которые отделяют от общего предка. Учитывается только родство по крови и официальные супружеские отношения.

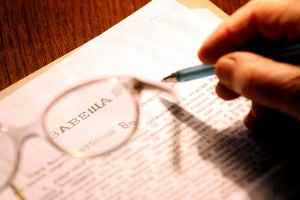

Способ 2-й. По завещанию

Особенность завещания в том, что им считается собственное распоряжение человека на случай возможной смерти. Завещание могут составлять дееспособные граждане. В таком документе может быть названо лицо, которое наследодатель желал видеть в качестве нового собственника своего имущества. Наследником можно назвать любого. Родство не имеет значения. Наследником можно назначить просто друга.

Чтобы завещание имело законную силу, его оформляют у нотариуса в письменном виде. При этом наследодатель не обязан объяснять свой выбор наследника. Завещание можно составить на все имущество или на часть.

К завещанию есть свои требования. Там обязательно указывают время и место составления. Подписывает документ сам завещатель, нотариус также ставит свою подпись, удостоверяя верность, законность совершенных действий. Закон предусматривает участие в составлении завещания иных лиц, которым это позволяет должность. служебное положение.

Права наследодателя

Наследодатель может распоряжаться своим имуществом как он того желает

Поскольку при составлении завещания человек распоряжается своим имуществом, ничто не может его ограничивать в распоряжении тем, что он имеет. Поэтому он может пользоваться следующими правами:

В завещании перечисляется то имущество, которое полностью находится в собственности того, кто оставляет документ.

Порядок наследования

Если нет завещания, наследование проходит по закону. Следовательно, учитывается степень родства.

6-я - двоюродные тети, дяди умершего, их дети (племянники, племянницы в двоюродном родстве), а также правнуки, правнучки.

Особенности принятия наследства

Как правило, завещание расставляет все точки над і

Наследство можно принять по факту, то есть просто начать распоряжаться и пользоваться имуществом без стандартного документального оформления. Второй, юридически грамотный способ, - это принять наследство через законную подачу заявления соответствующему нотариусу. выполнение всех действий, на которые укажут нотариальные органы.

Чтобы принять наследство по нормам законодательства, отводится 6 месяцев. Не все граждане торопятся все оформить по правилам. Многие относятся к данному процессу равнодушно. В итоге они не получают официального свидетельства о праве на наследство, не могут перевести имущество усопшего на себя.

Если случилось так, что полгода уже прошло, а наследство не оформлено по закону, продляется срок. Но это делают исключительно по решению суда. Чтобы суд принял сторону заявителя, надо аргументировать свое опоздание, предоставить веские причины своего «опоздания». Суд будет учитывать фактическое вступление в наследство, прочие сведения.

Если наследник не считает нужным вступать в наследство, он может легко отказаться от данного права. Можно это сделать просто так, а можно отказываться в пользу иного лица. Причину своего отказа аргументировать не надо. Положенное по завещанию имущество можно передать третьим лицам. Это делают в нотариальной конторе. Но надо знать, что отказ от наследства отменить нельзя.

Особенности вступления в наследство

Нотариус как помощник в составлении завещания

Сведения о наследниках и имуществе содержатся в завещании. При простом перечислении наследников все делится на одинаковые части. Завещание пишется собственноручно наследодателем. Возможна диктовка нотариуса.

Процедура вступления в наследство связана с наличием завещания. После ухода из жизни родственника, члены его семьи обращаются в нотариальную контору. Там дадут информацию о завещании, его наличии.

Для этого осведомляются, какой именно нотариус в данной местности ведет дела усопших с фамилией на определенную букву. Посетив нотариальные органы, можно получить сведения о наличии / отсутствии документов.

Документы для принятия наследства

Если есть завещание, данный документ будет являться главным. Обязательно представить нотариусу иные важные бумаги:

- Свидетельство о смерти. Когда человек пропал без вести, то это подтверждается решением суда.

- Заявление о намерении вступить в наследство.

- Паспорт наследника.

Налог при вступлении в наследство по завещанию

Заявление о принятии наследства: образец

С 2006 года упразднены подобные налоги, связанные со вступлением в наследство. Сегодня оплачивают госпошлину. когда уже получают свидетельство о праве на наследство. Ее сумма варьируется. Она зависит от категории, к которой относятся наследники.

Если в качестве наследников выступают ближайшие родственники, то им надо оплатить пошлину в размере 0, 3 %. Данный процент высчитывается от общей стоимости переходящего имущества. Названное правило касается родителей, детей, братьей, сестер, супругов. При этом есть ограничения на верхнюю границу платежа. Максимум – 1 000 руб.

Все прочие наследники платят 0, 6 % от стоимости. Она определяется кадастровыми органами или условиями рынка. Но сумма платы не должна быть выше 1 миллиона рублей. Чтобы стоимость недвижимости была указана верно, пользуются справками БТИ.

Если наследник жил на одной жилплощади с наследодателем вместе и живет в наследуемом жилье и дальше, то он платить ничего не будет. Однако при получении документов на право наследовать эту недвижимость он должен заплатить 1 000 рублей в качестве госпошлины.

Перечень объектов, при наследовании которых платятся налоги:

- Недвижимое имущество (квартиры и дачи, дома и гаражи, земля ).

- Движимое имущество (ТС, драгоценности, антиквариат).

- Коммерческие бумаги (акции, активы, права).

- Средства страхового возмещения (по договорам страхования, из ПФ).

- Деньги на банковских счетах.

Лица, освобожденные от возможной уплаты любых налогов, а также госпошлины:

Госпошлина при принятии наследства

Размер госпошлины при принятии наследства такова:

Госпошлину при получении наследства могут не платить такие категории:

- Герои СССР, РФ.

- Полные кавалеры Орденов Славы.

- Участники ВОВ, инвалиды ВОВ.

- Малоимущие граждане.

- Категории, перечисленные в 335 статье НК.

Особенности отказа от наследства

От наследства можно отказаться, но это мало кто делает

Закон освещает все ситуации, связанные с наследством. После даты смерти в течение полугода его наследники должны написать заявление, в котором излагается стремление вступить в наследство .

Если нет на руках свидетельства о смерти, используется судебное решение о признании человека умершим / пропавшим без вести. Наследник не обязан принимать наследство. Он вправе отказаться сделать это.

Право отказаться сохраняется после принятия наследства. При таких обстоятельствах заявление относят нотариусу, занимающемуся наследственным делом. При отказе нельзя вставлять свои оговорки и условия. Поэтому, если есть желание получить не одну часть имущества, а другую, то можно отказаться и остаться в стороне. Совершенный отказ отменить нельзя.

При отказе можно сделать это в пользу других людей. Также допускается выдвигать условия получения иными лицами имущества.

Причины обращений в суд

Ниже перечислены случаи, когда граждане могут воспользоваться судебными полномочиями

- Разделить имущество, выделить доли.

- Истекли сроки вступления в наследство, зато фактическое вступление уже состоялось.

- Супруги идут в суд для выделения их доли в всем имуществе, оставленном в наследство, когда оно приобреталось в совместном браке .

- Признать факт нахождения на иждивении, определить сроки. Если человек находился на иждивении наследодателя более года.

- Признать завещание действительным либо недействительным.

Все нюансы получения наследства регламентируются законом. Следование основным положениям избавит от многих неприятностей и сложностей.

Видеоматериал ознакомит вас с нюансами налогообложения наследства:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter . чтобы сообщить нам.

Нужно ли платить налог при вступлении в наследство

Вступление в наследство – процесс, сопряженный не только с подготовкой и сбором документов, но и с некоторыми финансовыми затратами. Всех наследников волнует именно эта сторона вопроса. Многих настораживает факт того, что при получении наследства нужно будет платить налоги и заполнять декларации.

Налог при вступлении в наследство на 2017 год

Законодательство, касающееся принятия имущества, претерпело сильные изменения за последнее время, в том числе и в вопросах налогообложения. С внесением поправок в Налоговый Кодекс РФ в 2005 году налог на вступление в наследство отменен. Такое положение вступило в законную силу с начала 2006 года. В 2017 году все положения, принятые относительно отмены налога на наследство, сохраняются.

Однако некоторые виды имущества, переходящего по наследству, все-таки облагаются налогом и обязательны для декларирования:

С перечисленных видов имущества налог взимается, так как они приравниваются к доходу, налог выплачивается наследником в размере 13% от суммы. Остальные виды имущества, переходящего к наследникам от умершего наследодателя, налогами не облагаются.

Иные расходы

Если не нужно платить налог, то какие иные расходы ждут наследника в 2017 году? Среди основных можно выделить:

При получении имущества абсолютно не платить наследнику не получится. Хоть налог на принятие имущества по наследству и отменен, существует госпошлина, обязательная к уплате при оформлении любого вида имущества по наследству. Она исчисляется от общей стоимости принятого по закону или завещанию имущества в процентном соотношении:

Кроме пошлины, наследнику может понадобиться оформление некоторых справок, за которые, возможно, также понадобиться заплатить. Дополнительные консультации нотариуса. помощь, осуществляемая им в сборе документов, и многие другие действия оплачиваются наследником по тарифу, устанавливаемому каждым нотариусом самостоятельно.

Налог с продажи имущества, перешедшего к наследнику от умершего наследодателя, уплачивается в любом случае. Продажа может быть осуществлена сразу после окончательного оформления наследства. Ставка налога составляет 13% от стоимости, по которой продается имущество. Соответствующую декларацию обязательно заполнить и представить в налоговые органы.

Налог при получении наследства не взимается практически со всех видов наследуемого имущества. Такое нововведение появилось в 2005 году, и в 2017 эти правила сохраняются. Исключение составляют некоторые виды имущества, прописанные в НК РФ. Иные расходы могут сильно варьироваться в зависимости от стоимости наследства, близости родства с умершим и многих других нюансов наследственного дела. Плата нотариусу за помощь в оформлении взимается в зависимости от степени его участия в деле и в соответствии с тарифами, им установленными.

Поделитесь статьёй с друзьями:

Налоги на наследство по завещанию. Налог при получении наследства

Сегодня мы узнаем, должны ли уплачивать налоги на наследство по завещанию (и не только) в России. Дело все в том, что данный вопрос действительно крайне важен. Не всем известно, что предстоит наследникам в тех или иных случаях. Чаще всего наследство передается в виде недвижимости. И непонятно, стоит ли платить налог. При вступлении в наследство мало кто задумывается о данном моменте. А зря. Ведь при отсутствии уплаты в случае необходимости можно лишиться всего, что вам было положено. Да еще и приобрести массу проблем с законом и налоговой службой.

Миф или реальность

Налоги на наследство по завещанию - это миф или реальность? В данной системе происходит очень много изменений. Уследить за всеми трудно. Поэтому еще вчера вы могли не платить налоги, а сегодня - обязаны. Чтобы не было неожиданностей, постоянно следует интересоваться поправками, сделанными к тем или иным законам РФ.

Дело все в том, что на самом деле налог при получении наследства был упразднен. Именно такое правило теперь распространяется на граждан РФ по закону. Но не в полной мере. Получается, что наследство по закону в некоторых случаях действительно требует уплаты определенной суммы денежных средств.

Как раньше

Буквально несколько лет назад в данном моменте прослеживались некоторые неприятные моменты. И образовывалась путаница. Налог при вступлении в наследство уплачивался всеми. Но в разных размерах.

Все зависело не только от стоимости наследства, но и от степени родства. Чем отдаленней родственник, тем больше он должен был платить. Вот такие интересные правила. На практике очередность действовала крайне редко. Ведь все равно чаще всего наследниками оказывались супруги и дети.

Какая картина получалась? Налог на наследство в России для наследников, как уже было сказано, устанавливался в зависимости от степени родства. В первой очереди всегда находятся супруги, родители и дети. Они платили по 5% от стоимости всего того, что наследуют. Дедушки и бабушки, а также братья и сестры - это наследники второй очереди. Им было положено уплатить 10%. Все остальные имели налог на наследство (по завещанию и не только) в 20% от общей стоимости наследования.

Тем не менее подобные уплаты решили убрать. Практика показала, что далеко не все способны платить такие суммы. И не всегда в наследство соглашаются вступить. Кроме того, стоимость недвижимости (самый распространенный тип наследования) из года в год меняется. Подсчитать точную сумму для наследника становится все труднее и труднее. Поэтому через некоторое время наследство по закону перестало облагаться налогами как таковыми.

Что облагается

Как уже было сказано, далеко не всегда люди полностью освобождаются от уплаты. Налог при вступлении в наследство и сейчас взимается в некоторых случаях. Правда, не слишком часто. Но со всех родственников, которые рассчитывают на собственность умершего.

Как правило, учитываются денежные средства. Или доход иными словами. Все, что получается наследниками за собственника в качестве вознаграждения за создание предметов искусства, произведений, промышленных образцов и научные труды, облагается соответствующими выплатами. Они не слишком высокие. Учтите, что придется дополнительно подавать налоговую декларацию о доходах в конце отчетного периода. Вполне распространенное явление, о котором многие попросту забывают.

По шаблону

Если кто-то получил квартиру в наследство, налог не уплачивается. А вот когда людям после смерти собственника переходит доход от научных, творческих, промышленных трудов, платить придется. Это мы уже выяснили.

Но сколько конкретно? Точную сумму назвать нельзя. Почему? Дело все в том, что для расчетов используется привычная налоговая схема. За полученное наследство придется отдать 13% вашего дохода.

К счастью, подобная практика на деле наблюдается крайне редко. Поэтому, в большинстве случаев, никаких денежных выплат в виде налоговых отчислений не вносится. Тем не менее это не единственный нюанс, который придется учитывать до того, как вы вступили в наследство.

О наследовании по закону

Но для начала немного информации о процессе в принципе. Есть как минимум две формы наследования - по закону и по завещанию. Чтобы не возникало никаких споров, кто и на что имеет право претендовать, нужно знать, в каких случаях возможно применение того или иного варианта.

По закону без завещания в наследование всей собственности вступают все члены семьи в порядке очереди. Как правило, распространение имеет силу на родственников первой очереди.

Кроме того, имущество делится по закону, когда в завещании указана "дележка" только чего-то конкретного. Упоминания о лишении наследства (частично или полностью), отказ в пользу того или иного родственника, отсутствие наследников в тексте завещания, а также их отстранение в качестве претендентов - все это относится сюда же. Поэтому не стоит думать, что только завещание дает право наследования. Вовсе нет.

Главное "направление" наследования по закону - родство. Как уже было сказано, оно учитывается в порядке очереди. Тогда и налоги на наследство (по завещанию и не только) при необходимости будут платить только те, кому достается имущество.

По завещанию

Что же делать, если при жизни человек составил "смету дележки собственности"? Ничего. Согласно современным законам, налог на наследство в России, как и сама собственность, будет распространяться только на тех, о ком написано в завещании. Но действие имеет силу только в отношении описанного в документе имущества. Все остальное, не упомянутое собственником, делится исключительно по закону.

К слову, платить налоги на наследство по завещанию не нужно чаще всего. На такую форму наследования распространяются общие правила. Никаких налогов, если только речь не идет о доходе за ту или иную деятельность умершего. На данный момент именно такая система работает в РФ.

Пошлина

Тем не менее, на этом проблемы с нашим сегодняшним вопросом не заканчиваются. И все это из-за того, что, независимо от обстоятельств, все наследство облагается теми или иными выплатами. Но не налогами. То, о чем идет речь, принято называть государственной пошлиной. Она взимается в обязательном порядке со всех наследников при вступлении в наследование.

Размер ее варьируется. Налог на наследство в России как таковой отсутствует, а вот государственная пошлина - нет. Поэтому многие считают, что за вступление в право наследования и получение имущества от родственника после его смерти все-таки нужно платить налоги. Их нельзя назвать фиксированными. Ограничения некоторые есть, но их не так уж и много. К чему себя готовить?

Расчеты пошлин

Кто-то получил квартиру в наследство? Налог, как уже было сказано, как таковой не уплачивается. Речь идет только о выплате государственной пошлины. Как показывает практика, значение ее куда ниже, чем ранее существовавшие денежные "взносы".

Дело все в том, что огромную роль в данном вопросе играет родство с прошлым собственником. Наследники первой и второй очереди платят 0,3% от суммы наследуемого имущества. Такое правило распространяется на всех. Сумма при этом берется общая. Учтите, некоторые ограничения тут имеются. Зачастую наследство у людей бывает огромным. Но это не значит, что наследникам придется раскошелиться. Максимум государственной пошлины при подобном раскладе составляет 100 000 рублей. И не более того. То есть максимальная государственная пошлина за наследство в России устанавливается в размерах 0,3% от стоимости, но не более 100 тысяч для близкой родни.

Все остальные наследники в обязательном порядке уплачивают 0,6%. При этом налог при получении наследства не может превышать 1 миллиона рублей. Разница по сравнению с близкими родственниками огромна, но на практике до родни третьей очереди имущество чаще всего попросту не доходит, все делится между детьми и супругами. Изредка - между родителями. Учтите это.

При продаже

Последний момент, который нужно запомнить, - это то, что после получения недвижимости в собственность платить налоги за нее придется всем и каждому. Точно такие же, как и за все свое имущество. Особенно это касается квартир.

Если вы продаете недвижимость, полученную по наследству, то с дохода платят 13% от полученной суммы. Полностью от любых налогов освобождаются в данном вопросе ветераны ВОВ, герои Советского Союза и РФ, а также кавалеры (полные) ордена Славы. На практике подобные случаи практически не встречаются. Но знать обо всех существующих ограничениях и особенностях все равно следует. Какой налог на наследство платить и вообще - нужно ли это делать? Теперь вы знаете ответ.

11 странных признаков, указывающих, что вы хороши в постели Вам тоже хочется верить в то, что вы доставляете своему романтическому партнеру удовольствие в постели? По крайней мере, вы не хотите краснеть и извин.

10 очаровательных звездных детей, которые сегодня выглядят совсем иначе Время летит, и однажды маленькие знаменитости становятся взрослыми личностями, которых уже не узнать. Миловидные мальчишки и девчонки превращаются в с.

Что форма носа может сказать о вашей личности? Многие эксперты считают, что, посмотрев на нос, можно многое сказать о личности человека. Поэтому при первой встрече обратите внимание на нос незнаком.

7 частей тела, которые не следует трогать руками Думайте о своем теле, как о храме: вы можете его использовать, но есть некоторые священные места, которые нельзя трогать руками. Исследования показыва.

12 вещей, которые не стоит покупать в секонд-хенде Ознакомьтесь со списком вещей, которые всегда должны быть новыми, и никогда не покупайте их в секонд-хендах.

Никогда не делайте этого в церкви! Если вы не уверены относительно того, правильно ведете себя в церкви или нет, то, вероятно, поступаете все же не так, как положено. Вот список ужасных.

Налоги с наследства по закону и завещанию

Налог при получении наследства (налог на наследство)

Как известно, в порядке наследования переходят (главным образом) право собственности на имущество, другие имущественные права и обязанности. Т.о. наследство является доходом физического лица в натуральной форме.

Как известно, в порядке наследования переходят (главным образом) право собственности на имущество, другие имущественные права и обязанности. Т.о. наследство является доходом физического лица в натуральной форме.

По общему правилу, с любого дохода надо уплатить налог Родине. Для физлица таким налогом является налог на доходы физических лиц (НДФЛ) .

Налогообложение доходов физических лиц регулируется главой 23 Налогового кодекса РФ .

Как обычно, из общего правила есть исключение в виде переченя доходов, не подлежащих налогообложению (освобождаемых от налогообложения), который определен статьей 217 Налогового кодекса РФ.

В соответствии с пунктом 18 статьи 217 НК РФ освобождаются от налогообложения доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования . за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, приобретений и промышленных образцов.

Таким образом, физические лица, которые получают доходы в виде недвижимого имущества в порядке наследования. не являются плательщиками налога на доходы физических лиц (НДФЛ) .

Не смотря на указание в п. 18 статьи 217 НК, такой доход, как наследство, не указан в статье 208 НК (где указаны все доходы . с которых доложен уплачиваться НДФЛ) или иных статьях НК как налогооблагаемые, следовательно, объект налогообложения отсутствует, т.е. налог не считается законно установленным. а это значит, что обязанности по его уплате нет.

Налог на унаследованное имущество

В соответствии со статьей 401 НК (до 31.12.2014 - Закон РФ от 09.12.1991 № 2003-1 О налогах на имущество физических лиц (далее - Закон № 2003-1)) плательщиками налога на имущество физических лиц признаются физические лица - собственники имущества, признаваемого объектом налогообложения .

Справка. для тех категорий граждан, которые были освобождены от уплаты налога на имущество физических лиц в соответствии с Законом № 2003-1 (действовавшим до 1 января 2015 года), статьей 407 НК (действующей с 1 января 2015 года) предусмотрены налоговые льготы в виде полного освобождения от уплаты налога в отношении одного из объектов капитального строительства (например, на квартиру) по выбору налогоплательщика.

Налог исчисляется налоговыми органами по месту нахождения объектов налогообложения на основании данных об их инвентаризационной стоимости по состоянию на 1 января каждого года.

Статьей 407 НК установлены налоговые льготы по налогу на имущество физлиц, согласно которой от уплаты налога освобождаются, в частности, инвалиды I и II групп, инвалиды с детства, пенсионеры и другие категории налогоплательщиков.

Право на льготы носит заявительный характер, т.е. (согласно пункту 6 статьи 407 НК) лица, имеющие право на льготы самостоятельно представляют в налоговые органы документы, подтверждающие право на льготы.

На основании пункту 6 статьи 408 НКпри возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право.

В случае несвоевременного обращения в налоговый орган за предоставлением льготы по уплате налогов (т.е. - если льгота возникла в предыдущие годы) перерасчет суммы налогов производится по письменному заявлению налогоплательщика не более чем за три календарных года .

Таким образом, для получения соответствующей льготы по налогу на имущество физических лиц и перерасчета указанного налога налогоплательщику необходимо представить в налоговый орган по месту нахождения принадлежащего на праве собственности недвижимого имущества заявление о предоставлении льготы и документ, являющийся основанием для предоставления льготы ( пенсионное удостоверение справку, подтверждающую факт установления инвалидности II группы и пр.).

Налог с дохода от продажи имущества, полученного ранее в наследство

При продаже имущества, полученного в наследство применяются общие правила налогообложения доходов физических лиц, т.е. наследник-физическое лицо обязан уплатить НДФЛ, полученный с дохода от продажи имущества. При этом налогоплательщик-физическое лицо вправе воспользоваться вычетами, которые зависят от срока владения имуществом:

При этом надо иметь в виду, что:

в случае получения имущества по наследству срок владения этим имуществом исчисляется с момента смерти наследодателя. а не с момента регистрации перехода права собственности на такое имущество

1 января 2016 года вступает в силу статья 217 1 НК, регулирующая особенности освобождения от уплаты налогов при продаже имущества.

Статья написана и размещена 15 сентября 2012 года. Дополнена - 07.06.2015, 27.08.2015, 04.02.2016.

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 - 2017

Полезные ссылки по теме "Налоги с наследства по закону и завещанию"

Источники:

, , , ,

Следующие

Комментариев пока нет!

Поделитесь своим мнением